期债市场波动幅度加大

近两周,债市交易逻辑仍是资金面偏紧、市场风险偏好回升、基本面好转预期、债基赎回扰动等。近期宏观逻辑有所反复,债市波动幅度明显加大。二季度宏观逻辑仍是决定债市走向的关键因素。

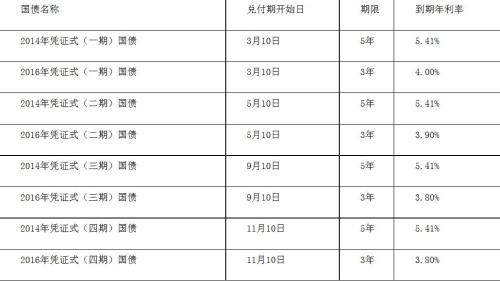

图片来源于网络,如有侵权,请联系删除

近期债市波动明显加大。近两周债市交易逻辑仍然是资金面持续偏紧,叠加市场风险偏好回升、地产小阳春带来的基本面好转预期、债基赎回扰动等,债市经历了一波调整行情。随着10年期国债收益率调整至关键阻力位1.8%,加上日前特朗普关税扰动再现,宏观逻辑有所反复,10年期和30年期国债收益率维持在1.72%和1.91%,但波动幅度明显加大。

近期债市波动加大的主要原因:一是市场对资金面的预期不稳定。前期央行持续净回笼背景下资金面持续收敛,投资者对资金面的预期转弱,债市相应出现调整。而随着跨月时点临近,资金需求较大,央行公开市场转为净投放,但投放量相对克制,MLF仍延续缩量平价续作,资金面仍持续偏紧,DR007维持在2.0%上方。央行货币政策信号不明朗,市场对资金面的预期仍然不稳定。二是经济数据空窗期宏观逻辑出现反复。当前处于政策和经济数据的空窗期,因此市场对经济基本面的预期分歧较大,且极易受市场消息面的扰动,同时特朗普关税政策本身也具有较大的不确定性。三是债券本身的“低票息、负Carry”结构决定了其风险和波动不会小,债基的赎回效应也成为短期行情波动的放大器。

往后看,经历一波调整后,笔者认为,债市短期存在小幅反弹的基础。

从经济基本面看,新旧动能的转换、内需不足的矛盾仍存决定了长端收益率并不具备大幅上行的基础。元宵节后企业复工复产节奏加快叠加前期政策效应逐渐显现,2月PMI数据走强,不过由于春节错位的影响,数据改善也存在一定的季节性因素。当前仍未看到经济基本面出现快速修复,总需求不足和价格偏弱依然是当前经济的主要矛盾,同时特朗普关税扰动升级,带动外需预期再度回摆,在实体融资需求不足背景下,长端收益率并不具备大幅上行的基础。

从货币政策和资金面看,随着跨月的结束以及全国两会的举行,资金面压力有望得到缓解。从以往的经验看,全国两会前后资金面趋于稳定,因此货币政策从适度宽松转向的概率不大。货币政策取向偏向于稳定汇率、防范资金空转,但当前基本面修复的基础尚不牢固,后续经济修复仍然需要低利率环境的配合,因此4月份仍然存在降准落地的可能。

而从全国两会稳增长政策预期看,当前市场对全国两会的政策预期的计价较为充分,预计不会对债市造成较大影响。当前市场普遍预计2025年经济增长目标设定在5%左右,CPI目标或下调至2%、财政赤字率或提升至4%左右、新增特别国债1.8万亿元左右、地方专项债额度扩张至4万亿~4.5万亿元,货币政策维持适度宽松基调,地产政策在于加强土地储备专项债券、城中村改造政策等。

近期特朗普关税扰动再升级,叠加俄乌停火情况出现反复,全球资产均呈现避险状态,市场风险偏好的回落对债市有一定支撑。票据利率下行以及大行拆借需求增加,指向2月信贷需求偏弱。

经历前期调整后债市赔率得到一定改善,同时上周宏观逻辑的反复给债市提供了小幅反弹的基础。不过需要注意的是,当前“低票息+负carry”结构决定了债市仍有一定回调风险,大行长端负债不稳定是压制债市上行的主要因素,全国两会结束后可能面临债券供给加速的扰动,因此笔者认为,债市经历短期小幅反弹后仍面临下行压力,预计债券收益率在1.6%~1.8%区间震荡。二季度宏观逻辑走势是决定债市行情走向的关键,抢出口效应对基本面的支撑减弱、“金三银四”之后一线地产交易热度减退、中美关税博弈都可能成为潜在的做多力量。

图为收益率曲线极度平坦

曲线形态上,当前10年期和1年期国债期限利差处于极低位置,仅为26BP,处于2002年以来4%历史分位,若全国两会结束后资金面转松,叠加央行配合政府债发行增加流动性投放,收益率曲线存在走陡空间。(作者单位:新湖期货)

(文章来源:期货日报)

扫描二维码推送至手机访问。

版权声明:本文由每日快讯发布,如需转载请注明出处。