保险公司发债规模连续两年超千亿

资本补充压力之下,公司发债规模再超千亿元。

图片来源于网络,如有侵权,请联系删除

时报记者统计,今年以来,包括、人保财险、太保寿险、等在内的12家保险公司累计发债规模达1056亿元,如果加上处于发债进程中的中华联合财险,保险公司发债总规模将达1096亿元,接近去年全年1121.7亿元的发债规模。

公开资料显示,还有更多债券发行在路上。今年11月,中华联合财险获批发行不超过60亿元的资本补充债,平安人寿获批发行不超过280亿元无固定期限资本债券(下称“永续债”)。平安人寿目前完成了其中100亿元永续债的发行,中华联合财险40亿元资本补充债券发行完成后,还有20亿元资本补充债券可发行。

保险公司发债规模已连续两年超千亿元,大超往年。在2021年、2022年,保险公司全年发债规模仅分别为539亿元和224.5亿元。

保险公司发债规模攀升的主要原因是资本补充需求。2022年“偿二代”二期规则开始实施,最晚将于2025年全面实施。该规则针对寿险公司核心资本的认定趋严,叠加利率下行和行业转型的多重压力,保险公司短期面临资本压力。

数据显示,截至2024年第三季度末,保险公司核心偿付能力充足率为135.1%,其中人身险公司核心偿付能力充足率为119.5%。尽管核心偿付能力充足率距离不低于50%的监管要求仍有一定空间,但在利率持续下行、股权融资难的背景下,保险公司补充核心资本的压力持续存在。

多家保险公司披露,发债募集的资金将用于补充发行人资本,提升偿付能力充足率,增强抗风险能力,以支持公司业务持续稳健发展。

除了资本补充需求,也有少数保险公司基于未来快速发展规划提前进行资本规划。

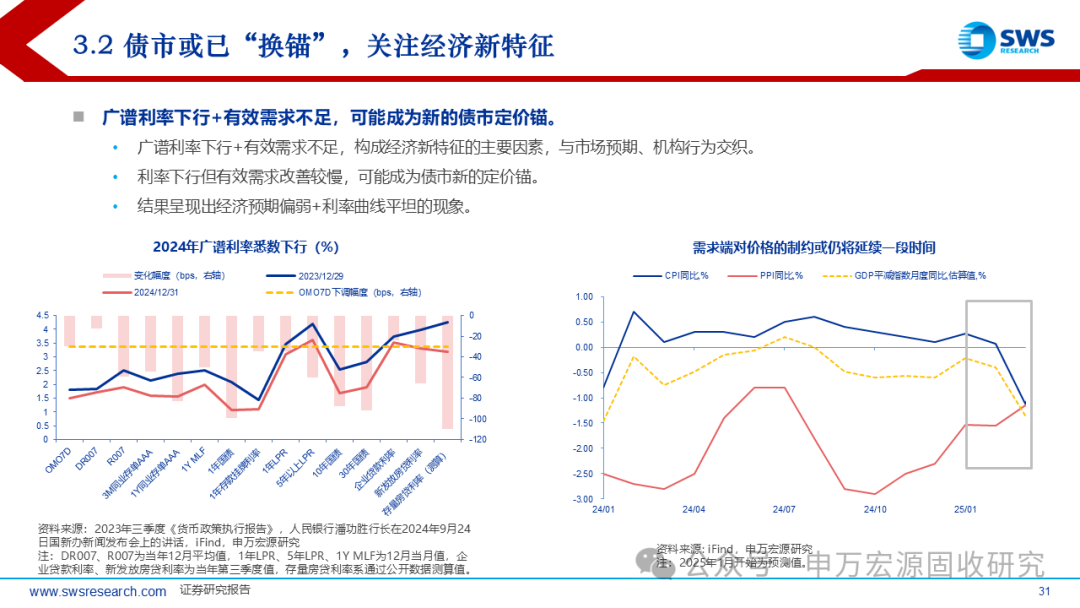

从融资成本来看,由于利率快速下行,债券发行利率整体较去年同期明显下降。今年保险公司发行资本补充债的票面利率最低为2.15%,最高为2.9%;永续债的票面利率最低为2.36%,最高为2.5%。而去年保险公司发行的23只债券利率全部超过3%,其中两只超过4.5%。

融资成本下降的重要原因是利率快速下行。以债市基准的10年期国债利率来说,已由年初的2.55%跌至1.97%。与利率下行趋势一致,今年发债月份不同,发行利率也有差异。例如中英人寿6月发行的永续债利率为2.5%,7月发行时降至2.36%。

总体上,发债的保险公司主体评级和债券评级整体较好。13家公司中有10家的主体评级为AAA级,16只债券中12只债券评级为AAA级。

从债券类型来看,今年险企发行的债券主要为资本补充债券和永续债。去年保险公司发行永续债开闸后,永续债发债规模迅速增加。保险公司今年千亿发债规模中,永续债规模达到300亿元。

目前,保险公司主要以股权融资和债权融资两大方式补充资本,受制于寿险业务转型进度,近几年行业增长承压,保险公司通过股权融资补充资本的难度较大。相比之下,债权融资具有约束少、发行周期短、发行成本低等优势,尤其是资本补充债和永续债可采用公募发行,也可以满足资本补充需求,提升偿付能力充足率,因此更加受到保险公司欢迎。

(文章来源:证券时报)

扫描二维码推送至手机访问。

版权声明:本文由每日快讯发布,如需转载请注明出处。