引入框架发行 接轨国际惯例 境外机构发行绿色熊猫债便利性将有效提升

绿色熊猫债发行机制安排

图片来源于网络,如有侵权,请联系删除

在三方面进行了优化

图片来源于网络,如有侵权,请联系删除

□引入框架发行这一国际绿债市场惯例

□对外国政府和国际开发机构提供了与国际惯例接轨的制度安排

□对于境外非金融企业扩充使用了新的绿色项目认定依据

上海报记者获悉,在《中国绿色债券原则》的总体要求下,间市场交易商协会近日研究制定并发布了中英文版《关于进一步优化间债券市场境外机构发行绿色债券机制安排有关事项的通知》(下称《通知》),以吸引更多优质境外机构发行绿色人民币债券(即绿色熊猫债)。

在业内人士看来,此次《通知》切实解决了境外发行人在发行过程中遇到的发行框架不统一、信息披露条件有区别等问题,有利于鼓励更多高等级境外发行人在中国境内发行绿色熊猫债,保障中国绿色债券市场的高质量发展。

引入框架发行接轨国际惯例

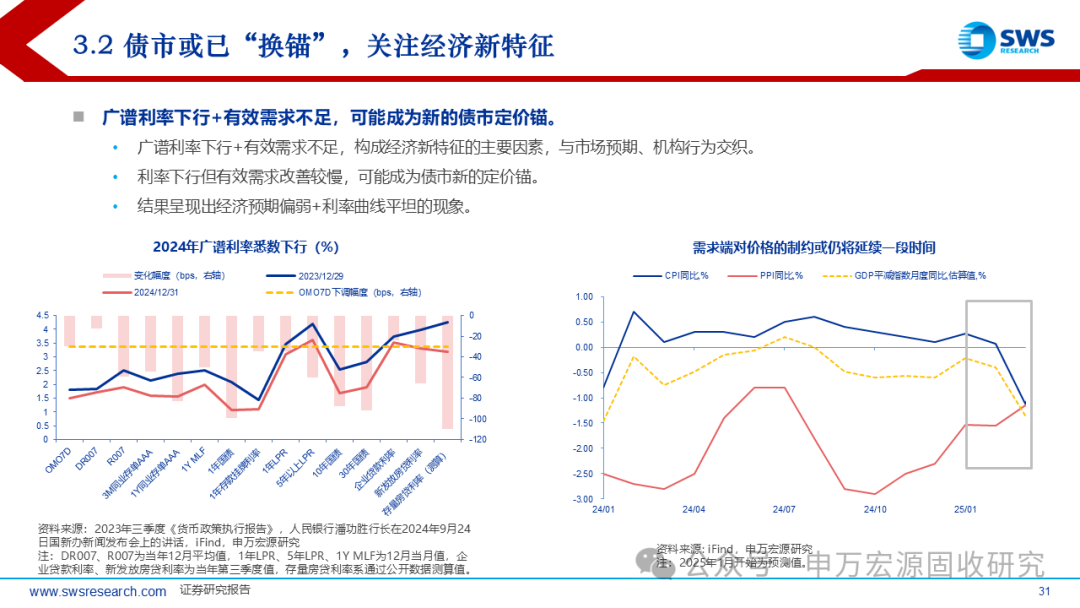

结合《通知》内容来看,此次绿色熊猫债发行机制安排在三方面进行了优化——不仅引入了框架发行这一国际绿债市场惯例,还对外国政府和国际开发机构提供了与国际惯例接轨的制度安排,且对于境外非金融企业扩充使用了新的绿色项目认定依据。

交易商协会介绍说,《通知》引入了框架发行这一国际绿债市场惯例。外国政府、国际开发机构(下称“两类机构”)和优质境外主体可使用其绿色债券框架发行绿色熊猫债。绿色债券框架应包含《中国绿色债券原则》中的募集资金用途、项目评估与遴选、募集资金管理和存续期信息披露四项核心要素。

对于两类机构而言,其在绿色项目认定依据、募集资金管理方式、存续期信息披露等方面,也可采取与国际市场惯例相一致的安排。

此外,对于境外非金融企业,根据《中国绿色债券原则》,增加使用中欧《可持续金融共同分类目录报告——减缓气候变化》和欧盟《可持续金融分类方案——气候授权法案》作为绿色项目认定依据。

破解市场痛点简化发行流程

记者自业内获悉,此次绿色熊猫债机制安排精准瞄向了发行人此前遇到的操作性问题,实现了“对症下药”。

“过去,境外机构在银行间债券市场进行绿色债券发行时,会遇到发行框架不统一、信息披露条件有区别、绿色项目判定有分化等问题,一定程度上限制了发行效率,不利于银行间债券市场高水平对外开放。”首席经济学家明明表示,此次机制的优化正是从这三个方面切入,解决这些问题。

在新机制优化的背景下,境外机构发行绿色熊猫债的便利性将得到有效提升。明明表示,境外机构进行绿色熊猫债发行的标准将更普适化,这有助于更好地吸引境外投资者,并推动银行间债券市场高水平对外开放。

中国债券资本市场主管方中睿(Samuel Fischer)对记者表示,2021年,中国和欧盟两大经济体在已经启用了各自的绿色分类法之后,合作制定了中欧共同分类目录标准。在新的机制安排下,境外非金融企业能够增加使用中欧或欧盟的目录作为绿色项目认定依据,进一步简化了境外企业绿色熊猫债的发行流程,能够保障中国绿色债券市场的高质量发展。

熊猫债市场有望进一步扩容

近年来,交易商协会持续推动银行间债券市场高水平对外开放,支持境外机构发行绿色、社会责任和可持续发展(GSS)债券。

数据显示,截至2025年1月末,经交易商协会注册的GSS熊猫债累计发行505亿元,发行人包括知名跨国企业、外国政府和国际开发机构,募集资金有力地支持了中国和全球的绿色低碳及可持续发展。

随着境外机构发行绿色熊猫债的机制进一步优化,熊猫债市场有望进一步扩容。“中国已经成为世界上最大的绿色金融市场。相关举措有利于鼓励更多高等级境外发行人在中国发行绿色熊猫债。”方中睿表示。

明明认为,此次机制优化后,境外机构绿色债券发行标准等方面与国际进一步接轨,叠加我国债券市场在国际市场上的吸引力不断增加,各类型境外机构进入银行间债券市场进行绿色债券融资的意愿有望增强,这有助于熊猫债市场的多元化发展,相应地,熊猫债发行规模也有望出现明显增长。

关于下一步,交易商协会表示,将积极推动优质境外机构发行绿色熊猫债,丰富绿色金融产品,提升债券市场开放水平。

(文章来源:上海证券报)

扫描二维码推送至手机访问。

版权声明:本文由每日快讯发布,如需转载请注明出处。