350亿元大项目,收费700元?查!

监管多次发文“反内卷”,“地板价”为何频现?

图片来源于网络,如有侵权,请联系删除

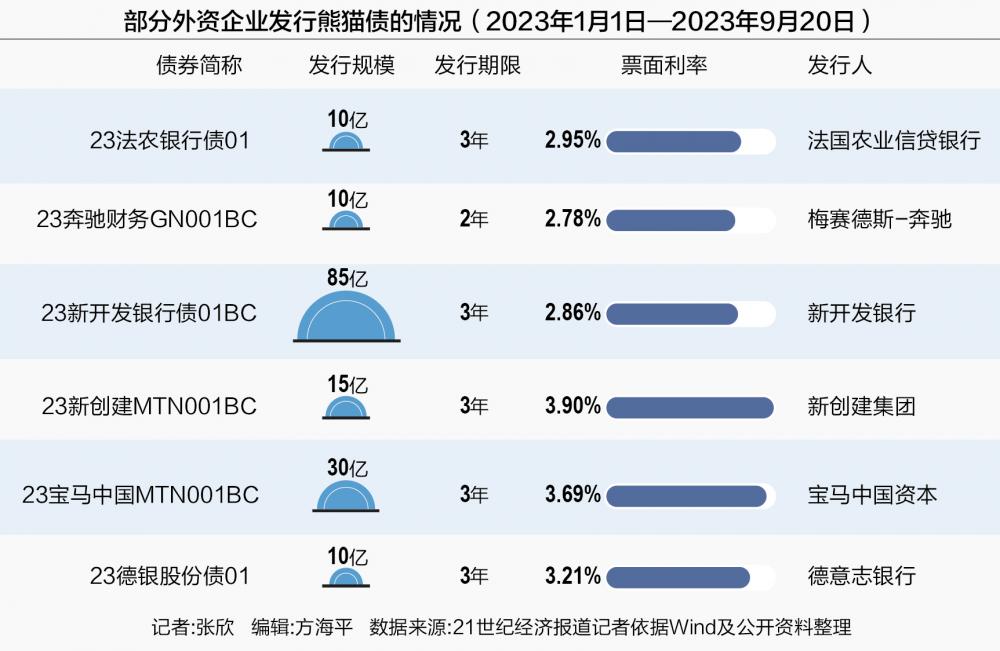

近日,广发公示了350亿元二级资本债券的6家中选主承销商,分别是、、、证券、、。其中,中国银河证券、兴业银行报价仅700元。中标结果一出,这一“地板价”令市场哗然。

图片来源于网络,如有侵权,请联系删除

广发银行公告

图片来源于网络,如有侵权,请联系删除

“三位数的报价,确实罕见,估计连差旅费用都覆盖不了。”一名券商投行人士告诉记者。

这只是揭开了债券承销市场“价格战”的“冰山一角”。在“规模导向”驱动下,债券承销机构“以价换量”现象频现,引发市场对行业定价机制失衡与合规风险的高度关注。今年以来,监管部门已多次发文规范债券承销行为。分析人士表示,债券承销服务应回归价值本源,重建以质量与合规为核心的竞争格局。

11日晚间,间市场交易商协会在官网发布公告称,协会监测到,在广发银行2025-2026年度二级资本债券项目中,中国银河证券、广发证券、兴业银行、国泰海通证券、中信建投、中信证券等6家主承销商中标承销费引发市场关注。依据《银行间债券市场自律处分规则》,交易商协会对相关机构启动自律调查。若相关方在业务开展过程中存在违反自律规则的情况,将依据有关规定予以自律处理。

债券承销费率下探至0.000002%

近日,广发银行公布“2025-2026年度二级资本债券发行服务机构(主承销商)选聘采购项目”中选结果显示,中信证券、中信建投证券、证券、广发证券、国泰海通证券以及兴业银行等六家机构成功中选,将共同为广发银行提供债券承销服务。本次招标项目规模达350亿元,采用竞争性磋商方式进行。

广发银行经修正后的公告

值得注意的是,随后广发银行对公告进行了修正,将六家机构的报价表格替换为“承销服务总额”。具体来看,六家机构合计承销服务费总额仅为63448元,含6%增值税。

不过,将这一报价折算至每家机构,平均服务费仅约1万元,也远低于市场平均水平。

一名知情人士向记者证实了上述报价信息。据知情人士透露,此次招标中,报价呈现极端分化,最低报价仅700元,对应费率0.000002%,另有1050元、4998元等低价,最高报价则为35000元。

事实上,类似的低价招标并非个例。回溯三年前的同类项目,当时最低报价尚在1.196万元,承销费率低至0.000046%。

上述知情人士对记者表示,在监管反复强调合规经营、严禁不正当竞争的背景下,这样的“倒退”显得尤为刺眼,其背后是行业对合规底线的漠视。

“以价换量”下的畸形竞争

参与竞标的投行,为何报出如此“地板价”?

多位投行从业者对记者表示,其核心于对市场份额的激烈争夺。当前债券承销市场,“规模即话语权”的逻辑盛行——承销金额越高,越容易在后续业务承揽中占据优势。

以行业头部券商为例,去年单只债券平均承销金额约4.16亿元,而此次350亿元项目由6家机构分承,每家可分得近60亿元份额,相当于15只普通债券的规模。

而在当前市场上,类似的优质项目一单难求。这种“以价换量”的模式,看似能快速做大业绩,实则暗藏风险,超低价明显无法覆盖人工、风控、合规等执行成本,可能导致服务质量缩水,甚至为后续业务埋下合规隐患。而这种不计成本的恶性竞争一旦蔓延,将破坏整个行业的定价体系和生存生态。

值得追问的是,超低价报价为何能通过审核并进入公示环节?

多位中介机构人士发问,作为招标方,是否建立了科学的评标标准?是单纯以价格为核心考量,还是对服务质量、合规能力等要素缺乏有效约束?

连续出现的低价招标事件,暴露出招标环节可能存在的漏洞。若仅以“最低价中标”为导向,无疑会纵容不正当竞争,最终损害的不仅是行业秩序,更是金融业务的合规根基。

重建以合规与质量为核心的竞争格局

尽管交易商协会早已发文规范承销报价行为,遏制“通道化”倾向,但现实中恶性竞争仍屡禁不止。此次事件不仅暴露出行业定价机制的失衡,也凸显了监管与行业自律面临的双重挑战。

今年6月,交易商协会再次发布《关于加强银行间债券市场发行承销规范的通知》,重申“承销机构不得以低于成本的承销费率报价参与债券项目竞标”。

同时,交易商协会对银行间债券市场实施自律管理,定期监测债券发行承销业务情况,并进行市场评价。

“金融服务的价值,从来不应仅以价格衡量。”多位投行从业者表示,债券承销涉及复杂的合规审查、风险把控,其定价需匹配服务的专业含量与责任权重。要打破当前的畸形竞争,既需要监管部门加强对低价竞标行为的规范,明确“成本底线”与“合规红线”;也需要招标方完善评标体系,将服务质量、合规记录等纳入核心指标;更需要行业机构摒弃“唯规模论”,回归以专业能力取胜的良性竞争轨道。

唯有推动金融服务回归价值本源,才能真正重塑债市承销生态。

此次百亿债券招标的低价争议,或许正是重塑行业生态的契机——让金融服务的价格回归理性,让竞争的核心回归价值。

(文章来源:上海证券报)

扫描二维码推送至手机访问。

版权声明:本文由每日快讯发布,如需转载请注明出处。