『Choice智数』含权债券估值与定价浅析

企业直接融资渠道最常见的无非是发行股票、发行债券2种主流模式,而选择发行债券融资的企业,越来越多的开始使用“含权”这种工具,既满足了获得长期资金的目的,也起到了保护自身财务灵活性的作用。

图片来源于网络,如有侵权,请联系删除

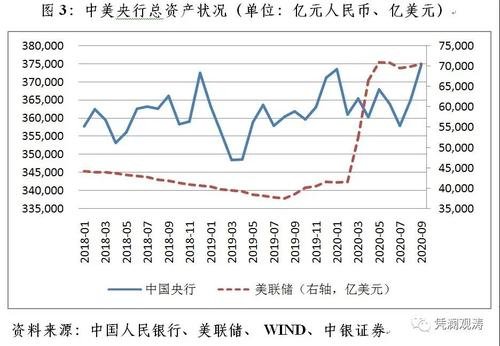

根据Choice数据显示,含权债的发行量近十年明显放量上升。截止2024/4/15,含权债存续额占信用债总存续额的48.28%,是当前信用债市场的重要组成部分。

图片来源于网络,如有侵权,请联系删除

注:Choice金融终端--发行与到期

图片来源于网络,如有侵权,请联系删除

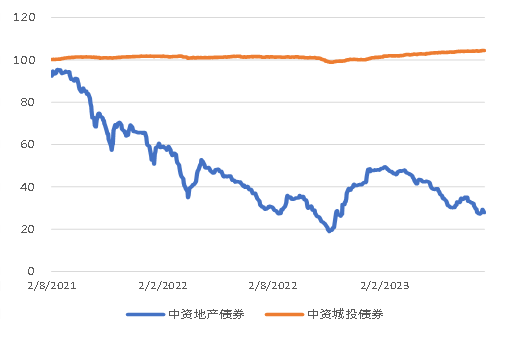

含权债的分类有很多种,有的地方按照“特殊条款”分为选择权条款和非选择权条款,其中选择权主要包括回售、赎回、调整票面利率、提前偿还等,有的地方按照“行权方”分类,分为投资者选择权和发行人选择权。一般市场上说的“含权债”指的是按照“行权方”分类的含权债种类。

注:Choice金融终端--含权债大全

含权债的特殊条款可进行组合,使得债券融资更为灵活。例如,公司债常采用“回售+调整票面利率”组合,永续债多采用“赎回+续期选择权+调整票面利率”组合等。

含权债估值的最新动态

市场机构一般会参考中债估值和中证估值来进行含权债的二级交易。今年4月,中债估值发布《含投资人回售权和发行人调整票面利率选择权的附息式固定利率债券估值方法(2024版征求意见稿)》,继续优化此类债券的估值方法。

中债认为,已公布行权结果的此类债券逐年增多,并且具有以下特点:

一是越来越多的此类债券的发行人没有明确票面利率的调整区间;根据Choice数据显示,2024年发行的含发行人调整票面利率选择权的债券,没有明确票面利率调整区间的债券占比为74.95%;二是发行人行使调整票面利率选择权时,较多的债券调整后的票面利率水平低于同期的融资利率水平,这意味着发行人更倾向于降低融资成本;三是此类债券在发行人行使调整票面利率选择权后,比较多的投资人最终选择行权。

由于含权债存在特殊条款,意味着债券未来的现金流以及到期日等都存在较大的不确定性,因此,含权债的估值定价相较普通债券也会更为复杂。针对含权债行权和不行权两种情况,中债分别提供一条估值,并且会预测行权结果,将其中一条估值的可信度标示为“推荐”。

根据中债之前公布的估值办法,对“含权债”的估值流程大致如下:计算均衡票面利率—>确定行权后票面利率,预测行权结果和可信度—>计算估值以及相关价格指标—>对到期估值部分价格指标进行调整。

其中,可信度指标的具体计算过程如下:

1.利率预期:计算出行权日时的远期利率,并把结果作为市场对未来利率走势的预测;

2.发行人理性:发行人在决定未来票面利率的调整幅度时,不仅要考虑资金需求、融资成本等经济因素,还要考虑内部的管理要求;

3.投资人理性:从收益最大化的角度出发,投资者会根据预测发行人对未来票面利率的调整幅度,确定是否行权。如果行权估值和到期估值差异不大,也就是说投资人是否行权都能获得相同收益,那么这时投资人为了控制风险,会优先考虑行权;其他情况下,投资人将按照收益最大化原则,比较行权与不行权时的收益,来确定未来是否要行权。

简单来说,关于“推荐”收益率,是根据行权日后的远期收益率是否高于票面利率调整上限或是否低于票面利率调整下限,来推荐投资者行权或持有到期。当行权估值与到期估值差异不大时,根据发行人与投资人理性行为假设,中债计划将这种情况下的可信度结果从之前的“推荐不行权”(即推荐到期估值)调整为“推荐行权”(即推荐行权估值),这也是此次《方法》的主要调整内容。

中证估值尚未看到类似的调整通知。

现行中债估值与交易价格的差异

那么现行的中债估值和二级市场交投价格到底是什么样的联系呢?笔者做了一个简单的试算:

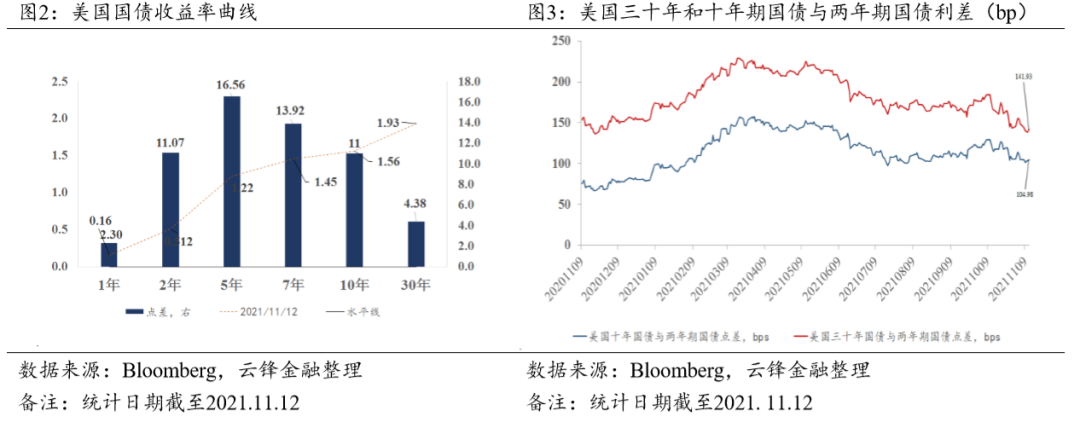

以非含权债券“23山西文旅MTN002”为例,2024/4/15,中债估值收益率为2.5278%,将此输入计算器,计算出的债券净价为103.7645、债券全价为107.8803,结果与中债估值净价、全价基本一致。

注:Choice金融终端---债券计算器

此外,其他普通债券的对比结果也基本一致。由此可以看出,对于普通债券,中债估值与市场交易价格基本一致或相差不大。

注:误差为0.000X时,忽略

以含权债券“22多湖债”为例,2024/4/15,中债给予非推荐行权收益率2.5684%、估值全价104.8594元、估值净价102.4542元;推荐到期收益率2.8191 %、估值全价104.8652元、估值净价102.4599元。

将中债行权收益率输入计算器,净价、全价计算结果与中债估值净价、全价基本一致(误差为0.000X时,忽略)。

但是将中债到期收益率输入Choice债券计算器,净价、全价计算结果与中债估值差异较大。

类似的情况还有一些。

从前文对中债估值原理的学习中可以知道,这是因为中债会根据均衡票面利率与未来票面利率可调整区间,并结合对发行人和投资人的行为预期,来估算行权后的票面利率,而不是假设行权后的现金流仍保持不变。

含权债的估值参考

对于“含权债”,在实际交易中不能简单地只用行权估值或到期估值,需要根据当时市场情况、发行人状况等综合分析,选取合适的参考估值。例如,若预期行权时市场利率上行,含权债预期票面利率可能会低于市场利率,可以更多关注行权估值。

此次中债估值方法调整,优化了“推荐方向”,即“当均衡票面利率处于未来票面利率可调整区间内时,可信度由此前的”推荐不行权“(即推荐到期估值)修改为”推荐行权“(即推荐行权估值)”。笔者猜测,这也许是因为近些年来发行人行使票面利率调整选择权时,调整后的票面利率一般会低于当时的市场融资利率,从而导致投资人最终会选择行权。在这个背景下,可行权可不行权时,投资人的行权倾向也会较大。

中债估值办法(2024版征求意见稿)意见反馈截止时间为2024年5月10日。截止2024/4/15,Choice数据显示,未来3个月内(2024/4/15-2024/7/14),预计将有23只债券行使回售权、8只债券行使调整票面利率权,占全部将行权含权债的79.31%。由此推算,此次中债估值办法的修订将会影响绝大多数含权债的估值,当引起投资者关注。

扫描二维码推送至手机访问。

版权声明:本文由每日快讯发布,如需转载请注明出处。