财联社债市早参5月17日|今日开闸发行首期30年规模400亿超长期特别国债;多部委成立联合工作组,酝酿推出房地产“重大举措”

债市要闻

图片来源于网络,如有侵权,请联系删除

【超长期特别国债周五首发!允许个人投资者购买吗? 】

图片来源于网络,如有侵权,请联系删除

今天(17日)上午,30年期超长期特别国债将正式首发。根据发行安排,首发的30年期超长期特别国债,为固定利率附息债,总额400亿元。超长期特别国债属于记账式国债,个人和机构都能买可在柜台、线上平台和市场购买可以流通和转让。目前,全国有30家商业银行开办了柜台债券业务,个人投资者、企业和金融机构均可通过银行渠道参与柜台债相关业务。

【市场人士:2.5%至3%可能是长期国债收益率的合理区间】

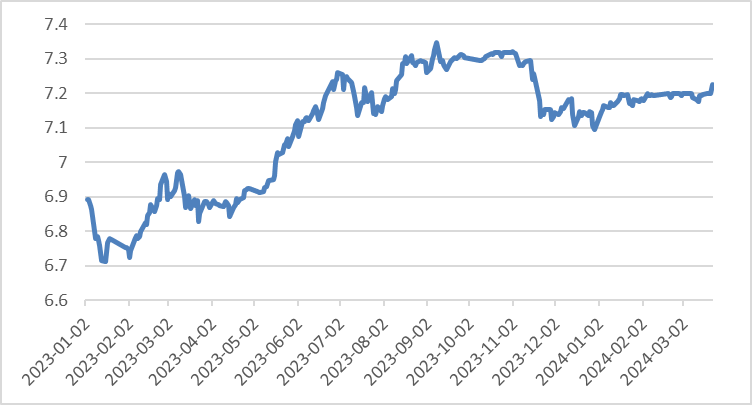

5月17日,央行主管金融时报头版文章称,实际上,4月下旬以来,长期国债利率已有所回升。随着国内各项经济指标持续改善,市场对经济增长的信心进一步增强,对通胀筑底回升的预期也更为一致。从近期收益率走势看,在人民银行多次针对长期国债收益率进行发声后,市场投资策略也有所调整,投资者更加关注长期债券投资的利率风险,投资行为趋于稳健理性。长期债券收益率开始出现回升,30年期国债已重新站上2.5%,债券市场供需关系边际改善。 “随着未来人民银行将买卖国债纳入公开市场常规操作工具后,可通过国债买卖调节市场供求,也会促进收益率平稳运行。”有市场人士分析表示,从近年市场正常运行情况看,2.5%至3%可能是长期国债收益率的合理区间。

【多部委成立联合工作组酝酿推出房地产“重大举措”】

据媒体报道,房地产行业持续颓势,意在消化存量房产和优化增量住房的政策措施正在酝酿中。据国务院新闻办公室消息,5月17日下午4时,住房城乡建设部和自然资源部、中国人民银行、国家金融监督管理总局负责人将召开国务院政策例行吹风会,介绍切实做好保交房工作配套政策有关情况。记者从多个渠道确认,在下午的政策吹风会之前,5月17日上午,国务院将组织召开房地产工作相关会议,届时或将宣布房地产领域相关举措。中国人民银行、住房城乡建设部、 国家金融监督管理总局、财政部、各地方政府相关领导以及国有银行等大型金融机构负责人将悉数参会。5月16日,部分总部不在北京的股份制银行相关负责人已动身前往北京准备参会。住建部、金融监管总局、国有大行等各部委及机构已分别抽调各自房地产领域内的骨干人员,成立联合工作组;“保交楼”救助范围或进一步扩大,收购存量住房正在讨论酝酿中。

【证监会要求各证监局上报地方债抽检情况债券严监管风暴来袭】

据媒体报道,记者获悉,证监会要求地方证监局上报债券业务抽检情况,有地方证监局报送后被要求加大抽检力度。证监会还派人前往各地,对地方债券抽检情况进行检查。“地方债券抽检严格程度将明显提升。由于过去以城投债为代表的地方平台债在发行过程中普遍存在欠规范之处,接下来,投行债券业务相关罚单或将大量出现。”受访保代人士预测。

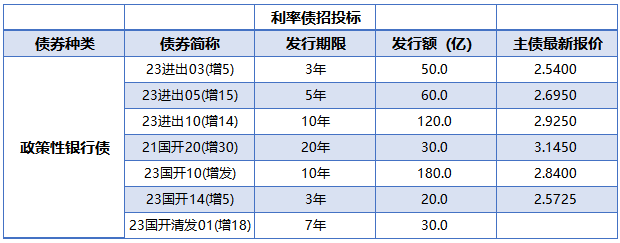

【央行5月22日将招标发行2024年第四期和第五期央行票据,总额500亿元】

据央行网站,2024年5月22日(周三)中国人民银行将通过香港金融管理局债务工具中央结算系统(CMU)债券投标平台,招标发行2024年第四期和第五期中央银行票据。第四期中央银行票据期限3个月(91天),为固定利率附息债券,到期还本付息,发行量为人民币300亿元,起息日为2024年5月24日,到期日为2024年8月23日,到期日遇节假日顺延。第五期中央银行票据期限1年,为固定利率附息债券,每半年付息一次,发行量为人民币200亿元,起息日为2024年5月24日,到期日为2025年5月24日,到期日遇节假日顺延。以上两期中央银行票据面值均为人民币100元,采用荷兰式招标方式发行,招标标的为利率。

【存款降息钱去哪儿了:5月银行理财规模高增能持续吗?理财产品又该怎么选?】

据财联社报道,在银行存款收益率持续下行的背景下,资金正在流向理财市场。5月理财市场相比往年规模增速更快,的统计数据显示,5月6日至12日环比增1757亿元至 29.42万亿元,不断创年内新高。记者从多方了解到,业内人士明显感受到理财资金回流。业内人士分析,在监管禁止手工补息后,5月超10家银行下架高息揽存的“智能存款”,而目前,理财产品收益基准在3%左右,两相对比之下推动资金流向理财市场,未来这种趋势还会持续下去。

解读:多位业内人士对记者表示,可以遇见未来理财规模还有上升空间,从存款转到理财产品的投资者普遍风险偏好较低,对收益较稳健的理财产品较为青睐。目前现金管理类和固收类产品仍是理财产品的绝对主力,业内人士还建议投资者考虑短债类理财产品、短期开放式固收类理财产品,收益率比现金类产品高一点。

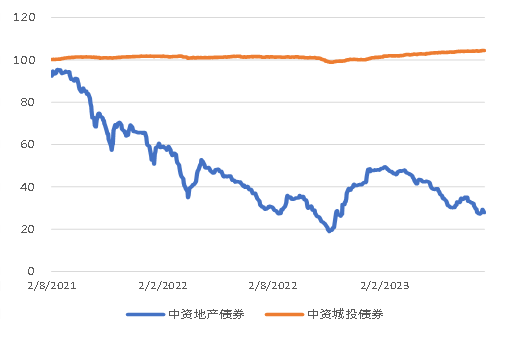

【中国高收益美元债指数升至逾两年新高】

本周中国高收益美元债的指数价格上涨了2.1美分,迈向2021年9月以来的最高水平,并势创七个月来的最大单周涨幅。多家房企美元债5月16日香港复市后走升,其中万科旗下2027年到期的美元债每1美元面值买价报62.89美分,上涨约5.9美分。

【公募REITs三周年:底层资产百花齐放扩容提质更上层楼】

5月17日,距离首批公募REITs获批整三周年。三年来,36只公募REITs成功上市,市场整体发行规模突破千亿元大关,底层资产持续扩容,资产类型百花齐放,制度规则体系持续完善。可喜的成绩背后,公募REITs也面临着市场认知度有待进一步提升、流动性有待进一步改善等挑战。在业内人士看来,随着各类市场主题不断加入,底层资产种类和数量持续提升,REITs市场稳定性不断提升,配置价值持续凸显,未来仍有广阔的发展空间和巨大的发展潜力。

【美联储博斯蒂克:年底前降息可能是合适的】

美联储博斯蒂克表示,年底前降息可能是合适的,但我们没有任何确定的计划;预计通胀将缓慢下降,经济动能将持续;经济可能会以不同方式演变,我们将根据需要进行调整。

公开市场:

公开市场方面,央行公告称,为维护银行体系流动性合理充裕,5月16日以利率招标方式开展20亿元7天期逆回购操作,中标利率为1.80%。当日有20亿元逆回购到期,因此单日完全对冲到期量。

信用债事件

■:因触发《募集说明书》中的有条件赎回条款,决定提前赎回正丹转债;

■:拟发行年内首期中票(中债增担保),金额13.6亿元;

■西安曲江旅投:所持500万股股份被司法冻结;

■北海银滩开发投资:融资租赁债务已通过发行公司债券提前全部偿还,完全化解公益性资产售后回租的债务衍生风险;

■万科:拟赎回10亿元“21万科03”公司债,并于5月20日摘牌;

■:将公司家族评级从“Caa2”下调至“Ca”;

■合景控股:“H21合景1”第二次小额兑付款已足额划付,5月17日开市起复牌;

■:于到期时偿还3亿美元7.0%担保优先票据;

■重庆龙湖拓展:“21龙湖03”回售金额14.898亿元,不转售全部注销;

■丰都县国投:“18丰都国资MTN001”拟于6月7日提前兑付剩余本息;

■21温州城建MTN001:持有人会议审议通过提前兑付议案;

■怀化城投:拟将“23怀化城投MTN001”票息下调257BP至2.2%,回售申请自5月17日起。

市场动态:

【货币市场|货币市场利率多数上行】

周四,货币市场利率多数上行,其中银存间质押式回购加权平均利率1天期上行0.38BP报1.7138%,7天期下行0.78BP报1.8009%,创今年2月以来新低,14天期下行3.41BP报1.8084%,创2023年10月以来新低,1月期上行1.25BP报1.8693%。

Shibor短端品种集体下行。隔夜品种下行0.3BP报1.724%;7天期下行0.7BP报1.801%;14天期下行3.0BP报1.818%,创2023年10月以来新低;1个月期下行1.2BP报1.911%,创2023年9月以来新低。

银行间回购定盘利率多数下跌。FR001跌1.0个基点报1.77%;FR007持平报1.82%;FR014跌2.0个基点报1.85%。

银银间回购定盘利率多数持平。FDR001持平报1.73%;FDR007持平报1.8%;FDR014跌5.0个基点报1.8%。

【利率债|银行间主要利率债收益率多数上行 10年期国债活跃券240004收益率上行1.5bp报2.314%】

周四,国债期货收盘全线下跌,30年期主力合约跌0.35%,10年期主力合约跌0.12%,5年期主力合约跌0.05%,2年期主力合约跌0.01%。

银行间主要利率债收益率多数上行。截止北京时间16:30,10年期国债活跃券240004收益率上行1.5bp报2.314%,5年期国债活跃券240001收益率上行1.25bp报2.1125%,10年期国开活跃券240205收益率上行1.9bp报2.4165%。

【信用债|信用债收益率多数下行,全天成交近1100亿元】

周四,信用债收益率多数下行,全天成交近1100亿元。地产债、城投债涨幅居前,“23万科MTN002”涨近20%,“22万科02”涨逾9%。AAA级中短期票据中,1年期收益率上行0.82个基点报2.0713%。

涨幅超2%的信用债共24只,其中“23万科MTN002”、“22万科02”、“22旭辉集团MTN001”涨幅位居前三,分别涨19.91%、9.05%、8.93%,分别成交4600.45万元、2084.71万元、376.25万元。

跌幅超2%的信用债共2只,“21龙湖01”、“H0宝龙04”、“22万科07”跌幅位居前三,分别跌16.67%、4.46%、2.79%,三只债分别成交22.5万元、130.8万元、1011.64万元。

高收益债:共17只收益率高于15%的信用债有成交,其中“20中骏02”、“20旭辉02”、“22旭辉集团MTN001”收益率位列前三,分别为839.93%、239.25%、123.82%,三只债分别成交9.3万元、2.51万元、376.25万元。共18只收益率处于8%-15%区间的信用债有成交,其中“22万科01”、“20万科08”、“20龙湖拓展MTN001B”收益率位列前三,分别为14.93%、12.33%、12.25%,三只债分别成交1695.85万元、4921.5万元、1286.6万元。

【欧债市场|欧债收益率集体收涨,英国10年期国债收益率涨1.4个基点报4.077%】

周四,欧债收益率集体收涨,英国10年期国债收益率涨1.4个基点报4.077%,法国10年期国债收益率涨3.4个基点报2.936%,德国10年期国债收益率涨3.7个基点报2.458%,意大利10年期国债收益率涨2.4个基点报3.753%,西班牙10年期国债收益率涨2.5个基点报3.214%。

【美债市场|美债收益率集体收涨,2年期美债收益率涨7.4个基点报4.81%】

周四,美债收益率集体收涨,2年期美债收益率涨7.4个基点报4.81%,3年期美债收益率涨6.7个基点报4.58%,5年期美债收益率涨5.4个基点报4.407%,10年期美债收益率涨3.1个基点报4.38%,30年期美债收益率涨1.1个基点报4.516%。

(文章来源:财联社)

扫描二维码推送至手机访问。

版权声明:本文由每日快讯发布,如需转载请注明出处。