债市逆风震荡走强,9月资金缺口近2万亿,PMI止跌回升 | 债圈大家说09.01

AI摘要:债市短期承压但调整空间有限,10年国债1.75%-1.8%、30年国债2.05%-2.1%形成利率顶部;股市资金分流与财政发力背景下波动加剧,但配置价值逐步显现。PMI呈现结构性改善:服务业受资本市场与暑运提振,制造业仍处荣枯线下,价格指数回升但供需传导不畅,反内卷政策效果成关键。9月资金面缺口虽大但央行护航力度增强,财政支出提速与人民币升值支撑流动性,存单1.65%以上具配置价值,杠杆策略可适度积极。

图片来源于网络,如有侵权,请联系删除

数据来源:Choice

图片来源于网络,如有侵权,请联系删除

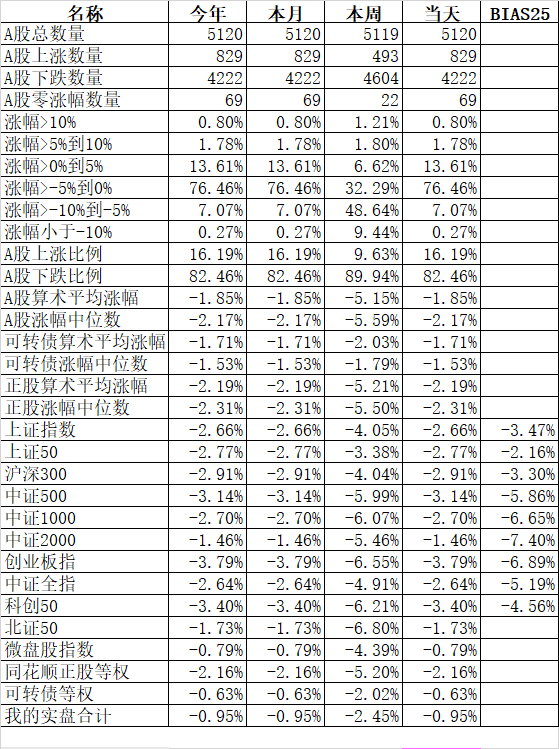

行情复盘:至昨日18点,利率市场收益率多数下行,1Y国债下行0.25bp至1.36%,3Y国债收益率持平至1.41%,5Y国债下行1bp至1.59%,10Y国债下行1.15bp至1.77%,30Y国债下行0.05bp至2.02%,10Y国开下行0.4bp至1.87%。信用市场收益率多数震荡,2Y期AAA信用债收益率持平至1.79%,3Y期AAA信用债上行0.92bp至1.90%,5Y期AAA信用债下行0.75bp至2.06%。转债方面,中证转债指数今日收盘报473点,收跌0.72%。

1、债市被动承压

研究所所长、固收首席张继强

后续股市若保持震荡慢牛,尤其是明年初权益产品营销旺季,需谨防对债市资金的搬家加速。对短期债市而言,宏观叙事+低利率下的模式转换+低赔率+股市资金分流等仍在演绎,到十月底债市仍略偏逆风,但上行有顶,十年国债1.8%左右尝试配置,交易盘防守中把握波段和超调机会,曲线继续小幅陡峭。本周关注股市表现、阅兵、美国非农数据等。

国盛固收首席分析师杨业伟

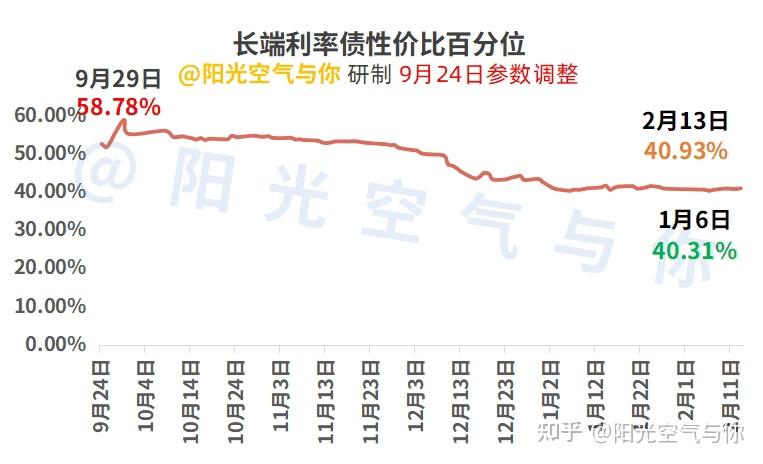

我们认为当前利率继续调整空间有限,10年和30年国债上限依然在1.75-1.8%和2.05-2.1%左右。而从节奏来看,股市走势以及非银仓位是判断短期调整压力的参考指标。如果股市不再单边上行,或者基金仓位降至低位,我们认为这可能是空头力量出尽,而增配时机来临的信号。

固收首席分析师吕品

年内债市调整可能尚未结束,9月利率或在1.75%-1.85%区间震荡。货币政策维持适度宽松但博弈买债的必要性不高,目前曲线运行正朝着陡峭化的方向,重启买短债再做曲线控制的可能性偏低。整体来看债市仍然偏逆风,但也存在一定机会。

证券固收首席分析师唐元懋

宏观政策层面“财政主导、货币配合”的格局正在逐步确立,利率长期持续下行的逻辑已经被动摇,且短期内机构行为主导下债市冲击前低的动力不足。后续债市可能进入中枢震荡上行但波动逐步增大的阶段,但这并不意味着债市中的投资机会会消失。利率中枢上行意味着静态收益将逐步回归,波动增大的主要原因可能在于未来财政发力和通胀波动,这可能导致债市震荡兼具波幅增大和波动周期拉长的特征,反而更适合资管类机构参与。

2、PMI小幅回升

宏观首席分析师段超

整体而言,8月服务业景气改善较为明显,制造业、建筑业景气仍然偏弱,后续关注股市财富效应的传导和内需政策的落地进度。8月服务业改善的主要线索指向资本市场表现较好以及暑运,而制造业改善的主要线索指向中美达成贸易协定,且改善幅度较为微弱,制造业PMI仍在荣枯线以下。向后看,当前资本市场表现领先于经济基本面,后续一方面关注股市财富效应向居民消费传导的时间和效果,另一方面关注存量内需政策(第三批国补资金、消费贷贴息、政策性金融工具等)落地进度。

证券首席经济学家赵伟

展望后续:价格指数连续改善,但供给并未出现明显收缩,且好于需求,后续需重点关注“反内卷”政策效果。从8月PMI看,两大价格指数明显上升,但生产指数(+0.9pct至50.4%)仍明显好于新订单指数(+0.1pct至49.5%),价格上涨的持续性有待跟踪。不同于2016年供给侧改革,本轮反内卷前,高耗能行业已集中大规模改造,后续视角更需聚焦中下游供给,尤其是上游价格向下游传导不畅的情况下。

首席经济学家郭磊

往后看,需要关注的线索一是国务院第九次全体会议强调两重(“加力扩大”)、地产(“采取有力措施”),能否进一步稳住建筑业和实际增长;二是PMI价格指标的连续改善能否转化为现实中PPI的中枢抬升。这两个线索将决定名义增企业盈利能否对流动性和估值所形成的资产定价第一阶段形成承接。

3、9月资金面展望

首席经济学家孙彬彬

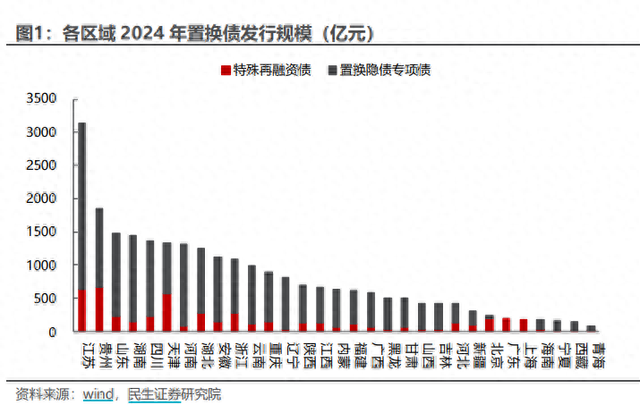

客观来看,9月资金缺口大于8月,但维稳经济、配合财政等诉求下,我们对资金继续保持乐观。此外,季末月的资金利率需要格外关注,可能体现下个季度的央行态度和资金利率走势,我们认为在其他增量政策接续有限的情况下,货币政策需要更加积极,资金利率中枢可能进一步下移。存单部分,权益表现强势、对CD的扰动不可避免,但CD走势的关键还是需求端,整体我们仍看好1.65%以上的存单配置价值。

大固收组长、固收首席覃汉

在经历了明显宽松的8月跨月后,考虑9月份为传统财政支出大月、政府债券发行节奏可控、人民币升值带动结汇和央行中期流动性投放积极等,我们认为9月份杠杆策略或可更为积极,尤其是在交易所市场加杠杆。

固收首席分析师谭逸鸣

总结而言,9月上旬宽松仍有支撑、下旬扰动增加但整体可控,波动主要体现在政府债集中发行以及若股市走强引致债市担忧放大等时点,但在财政支出提速和央行有力护航的支撑下,流动性预计维持合理充裕的状态。

华创证券固收首席分析师周冠南

合计9月流动性缺口在1.7万亿附近,整体资金缺口压力或处于季节性偏大水平。央行短期化为主的投放结构容易造成资金预期不稳,但资金中枢大概率维持1.5%附近,大幅收紧的风险有限。

扫描二维码推送至手机访问。

版权声明:本文由每日快讯发布,如需转载请注明出处。