跨期价差纷纷跌破0元 国债期货短端或有套利机会

近日,国债期货所有合约品种的跨期价差都跌到0元上下,业内表示情况少见,跨期价差理论上应是正数。上周,TL主力合约持仓短暂突破6万,T合约稳定在17.6万上下。作为极端债牛情绪下的现象,跨期价差是否会继续降低,买近月卖远月的策略有无套利空间?

图片来源于网络,如有侵权,请联系删除

极端债牛行情下,国债期货跨期价差不断压缩至0附近

近日,国债期货各品种跨期价差均下降到零附近波动,截止3月26日下午一点,TS合约仍在负数区间-0.036左右,其他品种TF、T、TL的跨期价差分别在0.01、0.07、和0.02的水平。以目前交易活跃的T和TL合约来看,今年的最深负值分别为-0.3和-0.04左右。

财联社了解到,从公式出发,跨期价差变动可以拆分成三个部分,分别是持有收益、交割期权的价值,以及现券净价。光大期货宏观团队指出,跨期价差的变化主要来自于持有收益的变动,即CTD券的票面利率减去资金成本。

某机构分析师对财联社表示,跨期价差理论上应该是一个正值,它与套息空间有正相关关系。当前有期货品种的的国债现券收益率已经全线跌下了3%,也就是低于国债期货名义利率的水平。去年年底开始资金面有一定抬升,从近期央行净投放的态度来看也是偏谨慎的。目前3个月的SHIBOR在2.16%附近,与10年期的现券收益率相差不足0.2%。而债市行情继续向下的空间也不大,会造成对价差的限制。

“国债期货跨期价差为负的情况是相对少见的。”国泰君安期货首席研究员虞堪对财联社表示。他指出,早期的时候,跨期价差其实和国债期货价格正相关。2016年以来有两次债熊阶段,该机构才观察到过跨期价差收敛到负值以下,彼时该情况与国债期货市场的流动性低且集中在主力合约上有关。2023年以来,市场参与者增加使得流动性转好,跨期价差开始和国债期货价格呈现负相关变化,所以持续的债牛走势就开始压缩跨期价差收敛到负值。

虞堪认为,这也从侧面反映了市场结构更加成熟,从理论定价拆解跨期价差的角度来看,确实就应该和国债期货价格呈负相关变化。但由于国债的持有收益属性,所以跨期价差其实不会偏离0值以下太多,债牛情绪比较极端的情况下才会看到。

兴业证券固收团队表示,不同季月合约可交割券的变化可能也会使得跨期价差的数值处于低位甚至为负,尤其是TL品种。截至3月22日,TL2406的CTD券,次廉券和三廉券均不在可交割券范围内,当前的CTD为210005.IB,较190010.IB久期抬升了0.74。所以TL2406-2409的跨期价差的理论定价即处于低位,当前TL2406-TL2409的跨期价差并未明显偏低理论定价。除了TL以外,其他品种国债期货合约的跨期价差受一篮子可交割券范围的影响相对较小。

买近卖远虽然可行,但中长端品种需要警惕

上周,国债期货持仓整体继续攀升,TL主力合约持仓量已经突破6万手,曲线形态显著走陡。前半周的经济数据未给债市带来太大扰动,周中,央行有关降准空间的发言给债市注入上涨动力,上周五人民币汇率突破7.2债市情绪显著回落,国债期货快速下行,T与TL主力合约调整幅度更大。全周来看,TL主力合约跌0.11%;T主力合约涨0.05%;TF主力合约涨0.10%;TS主力合约涨0.13%。截止上周五,各期限国债期货主力合约整体贴水,TS/T/TF/TL净基差分别为-0.01、-0.01、0.05、0.23。

跨期价差处于极低水平,当前是否适合用买近卖远的做多价差策略?

某机构投资人士对财联社表示,TS合约现在跨期价差还是负值,一手的资金占用少,是比较适合做价差策略的,相比之下T、TF其实已经抬升起来到正值了,TL的波动太强而且不容易看准。另外还需要注意的是,与基差不同,跨期价差并没有一个绝对的中枢去回归,而且近月合约和远月合约都活跃的时间比较短,只有临近换月的时候活跃。

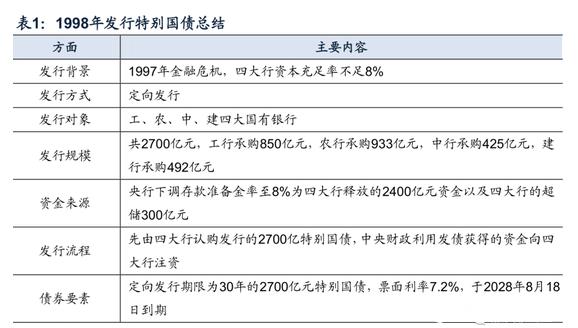

中粮期货投研人员袁一品指出,近期人民币汇率快速贬值或进一步引发市场对于资金面的担忧,需关注3月末资金面动向。超长期特别国债或对债市形成扰动,尽管具体发行计划尚未公布,但若密集发行或对利差压缩至极致的超长端带来影响,并进一步传导至中短端市场。TL品种盈利前十席位净持仓-亏损前十席位净持仓作为多空缺口,该指标近期出现显著下降,表明多头正在持续止盈,后续预期将继续演绎。基差方面,考虑转换久期调整后,5年期TF2406合约相较其他合约具有一定优势,做空存在一定安全垫,使用其进行空头套保策略胜率或相对较高。

(文章来源:财联社)

扫描二维码推送至手机访问。

版权声明:本文由每日快讯发布,如需转载请注明出处。