发行首只30年超长债的这家公司 宣告不行使一存续债赎回权

在上周发行历史上首只30年中期票据后,中国诚通控股集团有限公司(简称“诚通控股”)的一举一动都受到了市场的关注。今日,诚通控股公告不行使“21诚通07”的赎回权,引发市场疑问:在债券发行期限拉长、融资成本下降的背景下,赎回并发行长期限、低成本的债券是否为更好的选择?

图片来源于网络,如有侵权,请联系删除

从此前的案例来看,诚通控股或有可能调低债券的票面利率,促使投资者选择转售。业内人士建议关注“21诚通07”后续是否会下调票面利率。

诚通控股于2021年5月13日发行了“中国诚通控股集团有限公司公开发行2021年公司债券(第四期)(品种一)”(简称“21诚通07”),该债券发行规模16亿元,票面利率3.63%。根据募集说明书,“21诚通07”期限5年,在存续期第三年末设有发行人赎回选择权、调整票面利率选择权及投资者回售选择权。

诚通控股有权于债券第三个计息年度付息日前的第30个交易日,通过证监会指定信息披露媒体发布关于是否行使赎回选择权的公告。今日,诚通控股公告,根据公司实际情况及当前市场环境,决定不行使“21诚通07”发行人赎回选择权。

诚通控股在2016年被国资委确认为两大中央企业国有资本运营公司试点之一,大量优质央企的股权划拨给诚通控股管理,在国有资本金注入及资产划转方面获得政府大力支持。截至2023年三季度末,诚通控股总资产5980.91亿元,包括长期股权投资1641.78亿元、交易性金融资产1954.80亿元、货币资金703.02亿元。

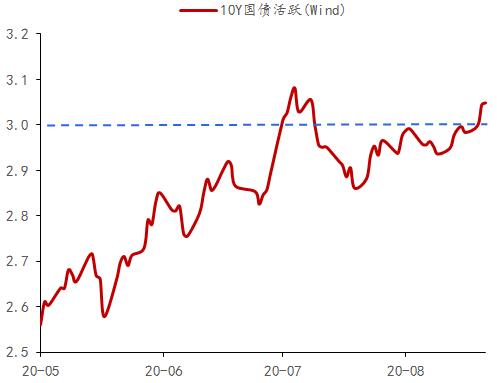

从上周发行的30年期的“24诚通控股MTN009B”来看,该中票票面利率为3.35%,且今年诚通控股已发行多只期限10年以上的中票,包括15年、20年,发行利率逐步下行。

图:诚通控股今年发行的债券

(资料来源:企业预警通,财联社整理)

诚通控股资本实力雄厚,且当前债券发行期限拉长、融资成本下降,故赎回“21诚通07”后重新发行长期限、低成本的债券是否为更好的选择?

需要指出的是,“21诚通07”在存续期第三年末还设有投资者回售选择权。在诚通控股发出关于是否调整债券票面利率及调整幅度的公告后,投资者有权选择在债券的第3个计息年度付息日将其持有的债券全部或部分按面值回售给发行人。诚通控股今日同时公告,“21诚通07”的回售申请期为2024年3月29日至4月8日,回售资金兑付日为5月17日。

业内固收分析师向财联社表示,虽然诚通控股未行使债券赎回权,但可以通过调降票面利率,一方面降低后续付息成本,另一方面促使投资者作出回售的选择,与当前选择赎回差别不大。后续可关注“21诚通07”是否会下调票面利率。

以此前“21诚通01”为例,该债券发行于2021年3月22日,发行规模32亿,初始票面利率3.78%。“21诚通01”期限5年,含有与“21诚通07”相同的3个期权。

今年1月30日,“21诚通01”同样公告不行使赎回选择权,并公布回售实施公告。2月2日,诚通控股表示,将在3月23日调降“21诚通01”的票息133BP至2.45%。

从2月21日公布的回售实施结果来看,“21诚通01”共回售了31.08亿元,债券余额只剩下了0.92亿元。

(文章来源:财联社)

扫描二维码推送至手机访问。

版权声明:本文由每日快讯发布,如需转载请注明出处。