贷款双贴息“大礼包”齐发 7月社融数据催化长债下探 沪指盘中创近4年新高 | 债圈大家说08.13

AI摘要:债市调整未结束但长债配置价值显现,股商强势压制下机构浮盈不足致做空逻辑延续,建议负债稳定者逢低布局;双贴息政策(消费贷+经营贷)压缩总量宽松空间,年内降息概率下降且窗口后移至2026Q1,曲线陡峭化压力提升。美国7月核心CPI升至3.1%强化通胀粘性,关税转嫁效应延长价格压力,联储降息路径分歧扩大(年内2次或3次),9月首降仍为基准预期但不确定性升温。

图片来源于网络,如有侵权,请联系删除

1、债券调整未出清

图片来源于网络,如有侵权,请联系删除

数据来源:Choice

图片来源于网络,如有侵权,请联系删除

首席经济学家刘郁

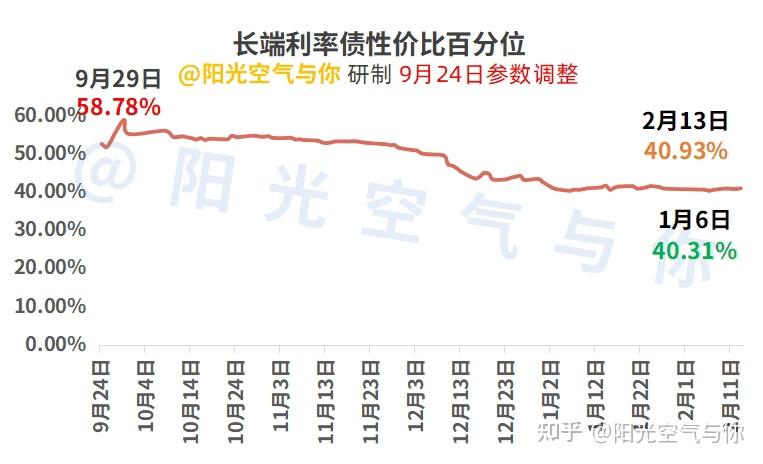

债市调整的直接原因,或是股市与商品的强势表现让债市有了短期做空的逻辑;调整的底层原因,或是今年以来机构在债市反复涨跌中并未积累到足够的浮盈,因而没有底气坚定相信长期逻辑。但我们倾向于,当前的利率多是交易出来的结果,和实际需求不算匹配,如果负债端允许,长债可越调越买。

华创宏观首席分析师张瑜

经济循环最差时期正在过去;依靠超常规政策拐杖的时候正在过去;货币政策最宽松时期正在过去;债券相比股票性价比最优的时候正在过去(股债夏普比率差值与股债价格走势出现十年级别背离,表明股票相对于债券的配置吸引力显著回升。往后看,关键是看后续经济领先指标向好趋势是否可以持续,如是,本轮由债向股的大类资产切换可能会比以往更早启动。);不正当竞争下最内卷的时候正在过去。

FICC 债券投资部

尽管近期资金面相对友好,同时调整后的收益率也的确吸引了一部分配置力量关注,但7月以来市场走势整体呈现出一些弱势资产易跌难涨的特征;即便是存单这样的短端品种甚至都并未得益于资金面宽松和买断式回购利率调整的利好,在本周的两个交易日出现了小幅调整,这背后折射的是投资者心态的变化。这种背景下,目前市场的调整幅度很有可能并未彻底出清,交易上或许需要警惕交易类机构负债不稳而带来的市场扰动。

2、双贴息政策

大固收组长、固收首席覃汉

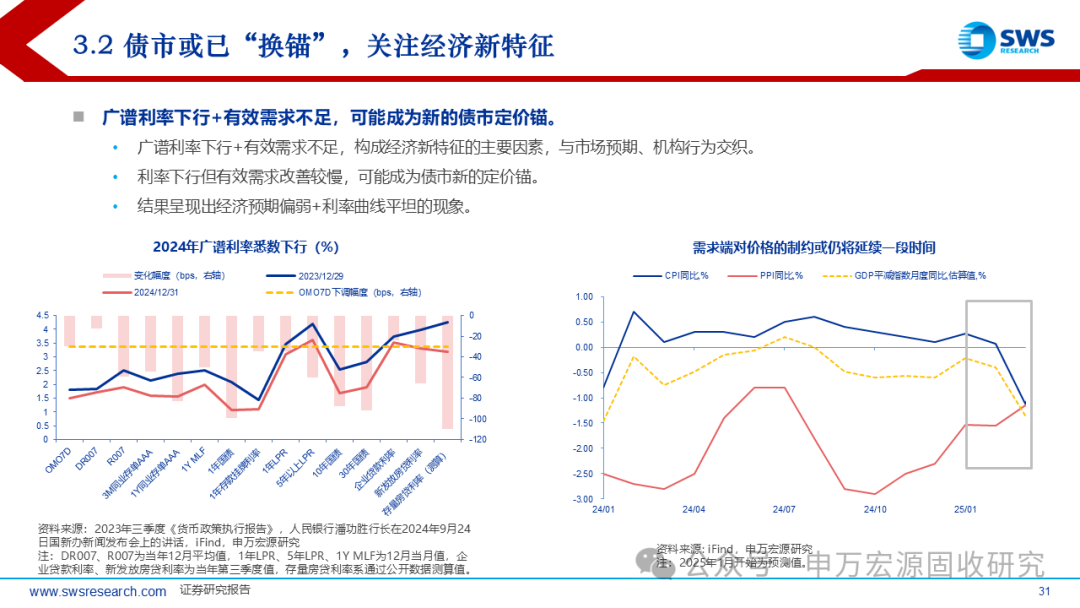

债市做多窗口或进一步后移。贴息政策通过“财政补位+结构性降息”组合,显著压缩了央行年内货币政策总量宽松空间,年内降息概率进一步下降,考虑个人贷款贴息政策将持续至2026年8月31日,预计下一次降息窗口将后移至2026年一季度,年内不排除有“防御式降息”可能。需求端政策或使得通胀预期得以延续,权益市场走势强劲短期或对债市形成持续性压制,做多窗口或进一步后移,曲线陡峭化概率提升。

首席分析师王先爽

2025年8月12日央行联合财政部等部门公布了针对个人消费贷款和消费服务业经营性贷款的两项贴息政策。我们认为这将利好信贷尤其是经营性贷款恢复,利好银行和宏观流动性。由于贴息贷款经办银行主要是国股行,所以利好国股行相关贷款领域市占率提高。

资深宏观分析师钟林楠

财政与货币协同一方面有助于最大化政策效能;另一方面也有助于拓宽政策支持实体经济的边界与空间,比如贴息政策可以在不降低银行资产收益率保持银行息差的情况下定向支持特定领域。逻辑上讲,在私营部门加杠杆意愿偏低的环境下,政府部门的加杠杆可以带动两大政策条线的相互影响——社融中政府债的比重明显升高、政府债投资对M2的拉动率升高、财政收支与发债对货币市场与债券市场的影响加大等。除贴息外,我们理解中期其他的协同方式还包括:(1)政策性金融工具撬动基建等有效投资,央行为其提供流动性支持;(2)买卖国债、降准等为财政扩张融资提供流动性支持;(3)财政为银行注资补充资本,提升金融稳健性与支持实体经济能力;(4)差异化的信贷管理支持化债等。

3、美国7月CPI

北京时间周二20:30,美国7月未季调核心CPI年率进一步走高至3.1%,为五个月高位,高于市场预期的3.0%。核心CPI月率进一步升至0.3%,为1月以来高位,符合市场预期,高于前值的0.20%。整体CPI年率录得2.7%,低于预期的2.8%,与前值持平。CPI月率录得0.2%,符合预期,低于前值的0.30%。

分析师 Anstey

6个月来首次出现月度核心CPI读数未能低于预期中值。问题是,这是否是一个拐点,未来几个月通胀将开始高于预期;7月核心CPI略高于预期,美联储主席鲍威尔一直在说,政策制定者关注的是12个月的通胀。所以,这并不是一个好兆头。

首席宏观经济学家易峘

往前看,由于8月美国对外关税有一定程度上升,我们预计关税仍可能继续温和推高核心通胀,但企业需求偏弱以及就业市场走弱对通胀的上行幅度构成制约,而需求放缓以及驱逐非法移民加速意味着三季度就业市场仍面临压力,因此我们维持9月首次降息、年内降息2次的判断。

海外研究首席分析师崔嵘

美国7月通胀大致符合预期,关税继续温和推升物价、速度较上月稍放缓,服务通胀反弹,价格信号没有反映太多服务消费需求放缓的迹象。我们仍预计美国企业能向居民部门完成大部分关税成本的转嫁,更慢的转嫁速度可能意味着关税对物价更温和而更久的提振影响,不过租屋空置率的回升和劳动力需求的放缓意味着服务通胀前景较稳定。我们现在预计美联储年内将连续降息三次,每次25bps。

扫描二维码推送至手机访问。

版权声明:本文由每日快讯发布,如需转载请注明出处。