债市牛平格局有望延续

今年上半年国债期货面临一定压力,尤其是一季度跌幅不小,二季度债市再度企稳,十年期国债期货整体呈宽幅震荡走势。截至6月27日收盘,持仓量最高的T主连合约由年初的109.301微跌至109.045,最受市场关注的十债加权利率由年初的1.67%小幅下跌至1.644%。同时,利率期限结构整体偏向平坦化,长期限品种尤其是TL韧性较强,短期限品种以下行为主,主要原因是流动性边际收敛。

图片来源于网络,如有侵权,请联系删除

今年国债期货市场走势可分为三个阶段:

图片来源于网络,如有侵权,请联系删除

第一,1月2日至3月17日,TS与TF率先出现调整,T与TL在2月高位盘整后开始回调。该阶段债市的核心驱动是资金面收紧。

图片来源于网络,如有侵权,请联系删除

第二,3月18日至4月9日,债市高波动延续,市场情绪明显修复。资金面边际转松叠加中美贸易摩擦压制风险偏好,债市全面反弹。

第三,4月10日至今,债市先抑后扬。中美贸易谈判取得积极进展使债市情绪转弱,之后贸易摩擦的影响逐步淡化,央行通过买断式逆回购投放流动性,货币政策对债市的支撑较强,期债市场开始反弹。

笔者认为,年内债市将延续牛市格局,但与2024年相比,利率下行的路径或更为曲折,收益率曲线进一步平坦化。投资策略可着重把握市场节奏,套利方面,预计做平收益率曲线策略(比如空TS、TF多T或空T多TL)的收益较为可观。

债市净基差运行特征:1—3月,净基差从高位收敛至负值区间。利率曲线由牛陡转向熊平,各品种净基差自高位持续收敛,核心驱动为资金面收紧对现券配置形成压力,进而压制净基差。从4月份至今,虽然各品种净基差自低位有所修复,但整体中枢明显低于一季度水平。修复的于内部回报率(IRR)持续高于资金利率,吸引投资者积极参与基差交易。

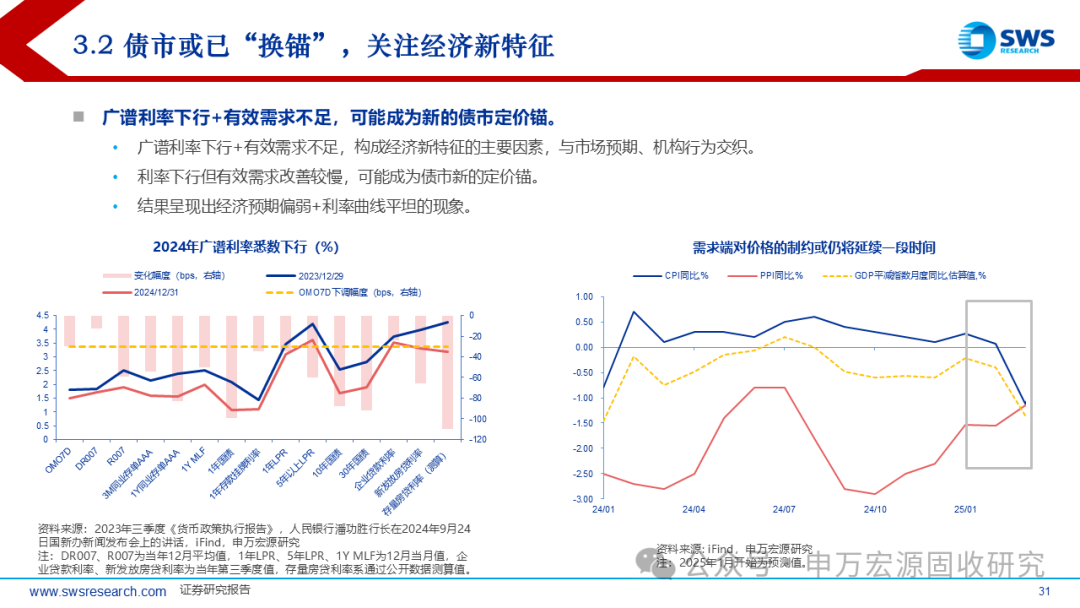

笔者认为,下半年债市有望维持牛平格局。第一,通胀约束决定宽松环境延续。上半年CPI维持偏弱态势,虽然市场预期下半年CPI有所回升,但难以超越上一轮的高点。2023年开启的短暂补库周期,主要驱动因素是实际利率降至接近零。鉴于当前基本面仍面临较大外部压力,本轮补库周期的启动或依赖于实际利率进一步降至负值区间。在低通胀环境(CPI预期≤1.7%)下,货币政策难以转向紧缩。经济的高质量发展需要实际利率维持低位水平,形成了利率上行的刚性约束。第二,期限利差短期波动难改长期收敛趋势。二季度期限利差收敛格局延续,说明长债持续受市场追捧,主要源于居民理财的“资产荒”。本轮“资产荒”的核心在于房地产市场上涨预期降温导致居民理财端高质量资产供给不足。房地产行业处于下行通道,意味着居民部门去杠杆进程将持续。历史经验表明,利率市场会提前定价居民部门去杠杆行为,主要表现为期限利差收敛。

笔者认为,下半年债市牛平格局延续,投资者可通过两类策略参与国债期货:一是逢低做多长期限品种TL;二是空TS(或TF)多T(或TL)。不过,政策扰动(如地方政府专项债供给放量、稳地产政策超预期等)可能引发长端利率阶段性反弹。目前各品种近远月合约净基差均处于负值区间,IRR(约1.8%)小幅高于3个月资金利率,理论上存在正套(多现券空期货)空间。笔者建议短线资金谨慎参与正套策略,不过在利率曲线平坦化趋势下净基差中枢下移,向上修复的空间有限,正套收益弹性或不足。(作者单位:期货)

(文章来源:期货日报)

扫描二维码推送至手机访问。

版权声明:本文由每日快讯发布,如需转载请注明出处。