央行尾盘官宣 6000 亿 MLF续作,机构料定30Y切券在即!| 债圈大家说04.24

4月24日,中国人民公告指出,4月25日(周五),中国人民银行将以固定数量、利率招标、多重价位中标方式开展6000亿元MLF操作,期限为1年期。

图片来源于网络,如有侵权,请联系删除

1、特别国债发行结果出炉

图片来源于网络,如有侵权,请联系删除

首席经济学家刘郁

图片来源于网络,如有侵权,请联系删除

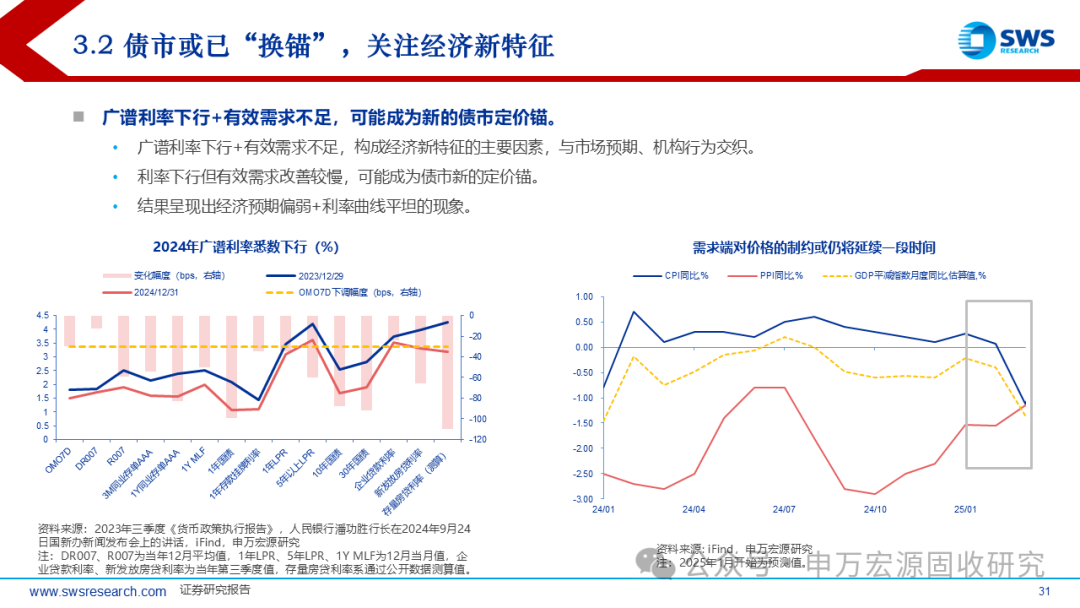

因此,对于债市而言,在关税问题上,可能还可以让子弹再飞一会儿,预期或言论引导的债市调整可能均是渐进加久期的机会。短期可聚焦国内变量,如24日即将出炉的20、30年超长特别国债发行结果,以及25日的MLF续作,针对银行负债压力的结构性降息能否延续。若24日发行结果较好25日MLF综合中标利率继续下行,债市的下行趋势有望初步形成。

华创固收首席分析师周冠南

250002面临停止增发、流通量不足的问题,可能被跳过成为活跃券,因此被市场大幅抛售,近期表现较弱;受到超长期特别国债前置发行以及换券影响,30-10y利差已逐步走扩,参考2024年超长特别国债发行后的经验(初期利空扰动利差走扩、随后趋势性压缩),可关注超长端的配置价值。

FICC 固定收益部

30年国债的流动性波动本质是政策供给与市场需求的动态平衡。2025年超长期特别国债的发行,既是对 “资产荒” 的主动回应,也考验着市场分层定价能力。对于投资者而言,需关注央行在财政供给冲击下的货币宽松演绎与机构的配置动向、交易型机构的趋势方向。唯有在政策逻辑与市场规律的交织中,方能破解30年国债流动性切换的谜题。

2、政治局会议前瞻

国盛证券首席经济学家熊园

可能很快降准降息,财政刺激大概率加码(预计至少1万亿)、节奏“两步走”;扩大以旧换新规模,更注重服务消费,提高最低工资标准,实施生育补贴;房地产表述可能会更积极,核心城市再松限购限售、加大收储规模加码;推出更多“两重”项目,城市更新、水利、运河等;必要时央行应会直接“印钱”给中央汇金;深化东盟、“”、欧盟等区域合作;加快推动全国等。

民生证券固收首席分析师谭逸鸣

从近期的政策语境来看,或有以下关注点:一是继续靠前发力,加快既有政策落地见效,包括加快超长期特别国债和专项债发行、加快支出进度等。二是储备增量工具,根据外部冲击动态调整。

证券宏观首席分析师张迪

政策发力方向或体现为“三稳一扩”——稳就业、稳外贸、扩内需、稳预期。其一,美国大肆加征关税将直接影响外向型企业的订单和利润及上下游的劳动力市场,因此稳就业、稳外贸是短期政策的核心关切。其二,由于外部冲击超出预期,为了达成经济社会发展目标尤其是充分就业目标,扩内需、促消费等逆周期政策有望在中央经济工作会议和政府工作报告的基础上进一步加码,增量财政政策或有一定指引,货币配合财政发力也势在必行。其三,外部环境动荡的大背景下,国内社会预期稳定更加重要,资本市场是阵地最前线,房地产市场是堡垒基本盘,稳住楼市股市相关政策也值得期待。

3、TS下跌

固收首席分析师 覃汉

展望后市TS表现,我们认为短期可能还会持续弱于T和TL,主要原因在于当前市场对央行降息预期依然较弱,且资金价格高居不下,短端现券和期债表现本身就比长端更弱,而TS正套和套保策略目前仍具有持续性,进一步加剧TS走弱。

固收首席分析师左大勇

债市对海外加征关税的定价仍在进行中,债市处于左侧布局期,回调即是加仓机会。后续若流动性进一步转松,利率曲线可能是平坦化下移,曲线变陡的概率和幅度都不高。短端更具确定性,但TS升水约升水幅度较高,更适合结合现券做正套策略,建议投资者关注持有2-3年信用债+卖出TS2506合约的价值。曲线平坦化下移的过程中,长端虽然可能受到地缘政治博弈的反复,政府债供给担忧等因素的扰动,但整体而言长端仍然更具有进攻性,国债期货合约建议参与T和TL的交易来进行左侧布局。

证券固收首席分析师唐元懋

跨期策略:近期部分资金移仓进入TF2509、TS2509合约参与正套策略,带动其持仓量上升,考虑到当前TF2509、TS2509合约IRR仍较高,该现象或继续发生,可以考虑做阔TF、TS合约跨期价差;跨品种策略:往后看,随着供给压力升温,流动性压力或有所抬升,对短端形成制约,叠加TF、TS合约本身基差水平较低,多头力量进一步增加的可能性不大,在此背景下做平曲线性价比更高,可等待T合约基差有所修复后参与T-2TF、T-2TS策略。

扫描二维码推送至手机访问。

版权声明:本文由每日快讯发布,如需转载请注明出处。