债牛“急刹车”?债基突然“不香了”!

近日,一路“高歌猛进”的债市遭遇了急刹车。

图片来源于网络,如有侵权,请联系删除

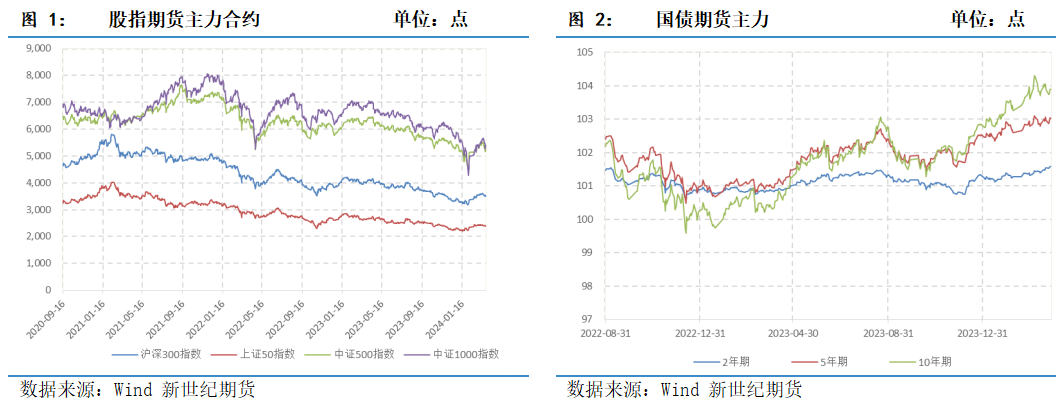

4月24日,前期持续走高的债市急转直下,国债期货全线大跌,其中30年期国债期货主力合约收盘下跌1.17%,创出今年以来第二大单日跌幅。4月25日,30年期国债期货主力合约继续走低,收跌0.35%。

图片来源于网络,如有侵权,请联系删除

债牛突然“转头”,不少债券型基金回撤明显。Choice数据显示,4月24日至4月25日两日,全市场逾150只债基(不同份额分开计算)跌幅超过0.3%,甚至有十余只债基跌幅超过1%。

图片来源于网络,如有侵权,请联系删除

债牛急刹车债基“受伤”

4月24日,现券收益率大幅走高,国债期货全线重挫,其中30年国债期货主力合约大跌1.17%,创二季度以来最大单日跌幅。4月25日,国债期货收盘,30年期主力合约跌0.35%,10年期主力合约跌0.03%,5年期主力合约涨0.02%。

公募市场内,不少债基回撤明显。Choice数据显示,4月24日,全市场超6000只债券型基金(不同份额分开计算,下同)中,超4000只债基单日净值涨幅为负,约占总数的三分之二。其中,1600多只债基跌幅超过0.1%,鹏扬中债-30年期国债ETF、博时上证30年期国债ETF跌幅超过1%。

与前一日相比,4月25日的债基市场稍显平稳,但仍有不少债基跌幅明显。Choice数据显示,4月25日,超2000只债基单日净值涨幅为负,甚至有多只债基跌幅超过0.3%。

市场情绪出现波动

近日,央行有关部门负责人在接受采访时表示,当前长期国债收益率持续下滑的底层逻辑是市场上“安全资产”的缺失。随着未来超长期特别国债的发行,长期国债收益率将出现回升。此外,四月初,央行在一季度货币政策委员会例会中提到“在经济回升过程中,也要关注长期收益率的变化”。

圆信永丰基金固收投资部副总监许燕分析,4月理财规模新增较快,因为存款利率多次下调之后,更青睐于收益率略高的理财产品。此外“手工补息”被叫停,理财缺失了一块收益稳定的高息资产,增加了对债市的配置需求。而债市供给弱于往年,有效信用资产不足,导致债市近期涨幅较大,尤其是信用债收益率大幅下行,信用债利差压缩,部分债市投资机构止盈,4月24日债市调整幅度较大,主要是对前期市场上涨过快的一次修正和消化。

债牛核心因素仍在

许燕表示,短期看,流动性仍然较为充裕,地方政府专项债和特别国债的发行节奏尚待加快,短期调整幅度或较为有限。6-7月债券供给上量之后,供需错配的情况会有所改善,这期间收益率可能会震荡加剧,尤其是超长期债券的波动幅度,但欠配压力仍在,债券投资者仍未离场,会对债市需求形成有力支撑,这需要债市投资者在不同的品种和期限里寻求平衡。

“预计调整不会延续很长时间,因为债券牛市的核心因素——债务杠杆乏力导致资本回报率下降没有变化。当前基本面和政策面将继续推动债券利率走低。利差压缩本质体现出市场高收益资产缺乏,大量欠配的机构和个人投资者在等待配置。投资者的行为也反映出未来债市牛市未尽。” 兴华安裕利率债基金经理李静文表示,“现在30年和10年期国债收益率的利差被压缩,其实离历史利差极值还有空间,预示未来继续被压缩是有可能的;此外,可以预见其他国债收益率的利差未来也会被压缩。”

“央行近期的发声对超长端利率的影响更多地体现在短期,但如果后续有进一步的配套措施,可能会使得长端利率继续偏弱。”华福固收首席分析师徐亮表示,“从整体利率定价维度来看,当前短端利率明显偏低,但市场资金买入意愿强烈,资金面可能继续持稳,因此预计短端利率短时间可能会保持低位震荡。另外,当前长短端利差不算低,长端利率有下行空间,不过考虑到政府债供给和央行对长端的关注,当前预计长端利率可能会呈现宽幅震荡走势,调整幅度较大时可以买入。”

也有机构人士表示,随着近期PMI增速稳步回升等一系列因素的出现,债市中长期看多的逻辑或受到冲击。未来需要进一步关注政策信号,包括特别国债发行落地阶段央行采取的流动性对冲措施的力度等。

(文章来源:中国证券报)

扫描二维码推送至手机访问。

版权声明:本文由每日快讯发布,如需转载请注明出处。