逆回购加码呵护季末流动性 季后资金利率中枢有望小幅回落

(原标题:逆回购加码呵护季末流动性 季后资金利率中枢有望小幅回落)

图片来源于网络,如有侵权,请联系删除

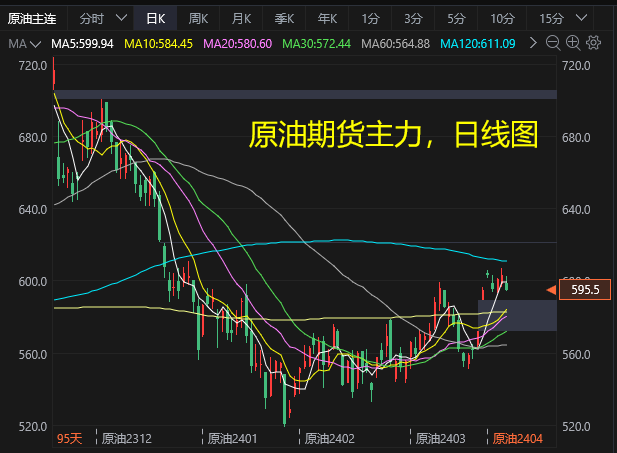

本报讯(记者 刘扬)月末,交易所国债逆回购价格连续上涨。继3月27日GC001上涨29.13%后,3月28日,GC001再度上涨67.67%,截至收盘,收报于4.72%。

图片来源于网络,如有侵权,请联系删除

随着季末的临近,本周以来,央行加码逆回购呵护流动性。其中,3月25日、3月26日、3月27日、3月28日逆回购操作规模分别为500亿元、1500亿元、2500亿元、2500亿元。根据Wind数据统计,本周央行公开市场有220亿元逆回购到期,其中,周一至周五分别到期100亿元、50亿元、30亿元、20亿元、20亿元。对冲当日到期量后,周一至周四央行分别实现净投放400亿元、1450亿元、2470亿元以及2480亿元。

图片来源于网络,如有侵权,请联系删除

3月中旬后,Shibor短端品种上行明显,短端资金需求有所增加。跨季需求提高叠加资金面分层提升,R007提升至接近2%,且增速高于DR007,二者利差持续扩大。在央行持续逆回购后,3月28日,Shibor短端品种多数下行。其中,隔夜品种下行3.6BP报1.734%;7天期下行2.4BP报1.948%;14天期下行3.5BP报2.199%;1个月期上行0.2BP报2.143%。

“当前,资金面达到自发平衡状态,不需投放大量资金。不过,资金利率不会持续向下明显偏离政策利率,而是围绕政策利率波动。”华西证券首席经济学家刘郁分析认为。

值得关注的是,近期,央行再提“资金空转”。2023年8月,央行在金融数据发布会中就提及了“防止资金套利和空转”,2024年3月21日,央行在国新办发布会上也直接点明“将继续密切关注企业转贷、转存,企业贷款转存和转借等情况”,4月作为季初月,流动性会如何演化?

中信证券固定收益部表示,在狭义流动性层面,“资金空转”通常发生在银行体系流动性总量充沛、价格偏低的时期,与杠杆套利行为关系密切,不过,当前货币政策尚处于谨慎宽松状态,债市杠杆率相对不高且资金价格已处于相对政策利率较为适宜的水平上,预计后续央行维稳资金面的概率较高。对于4月资金面而言,信贷和财政因素的扰动可能仍然有限,同时,逆回购及MLF到期压力不大,资金面延续今年以来平稳态势的概率相对较高,跨季过后资金利率中枢有望小幅回落。

国盛证券固收首席分析师杨业伟则表示,从过去几年经验来看,4月份往往是资金宽松阶段,今年4月,资金面或出现季节性宽松。

“一方面,信贷节奏在4月有望放缓。虽然监管要求平滑信贷节奏,但出于项目投放节奏考虑,银行依然会在1季度加大信贷投放,而在项目不足情况下,4月信贷节奏有望季节性放缓。另一方面,政府债券放量时间可能相对偏晚,特别国债由于存在项目申报、审批、安排发行等一系列程序,因而或难以在4月快速落地,4月政府债券供给节奏或依然缓慢。资金需求有望再度季节性下降。”杨业伟进一步认为。

扫描二维码推送至手机访问。

版权声明:本文由每日快讯发布,如需转载请注明出处。