财联社债市早参4月25日|柜台债券市场扩容在即 多家国有大行透露“已做好准备”;万科87亿元出售资产?公司回应:传闻不实

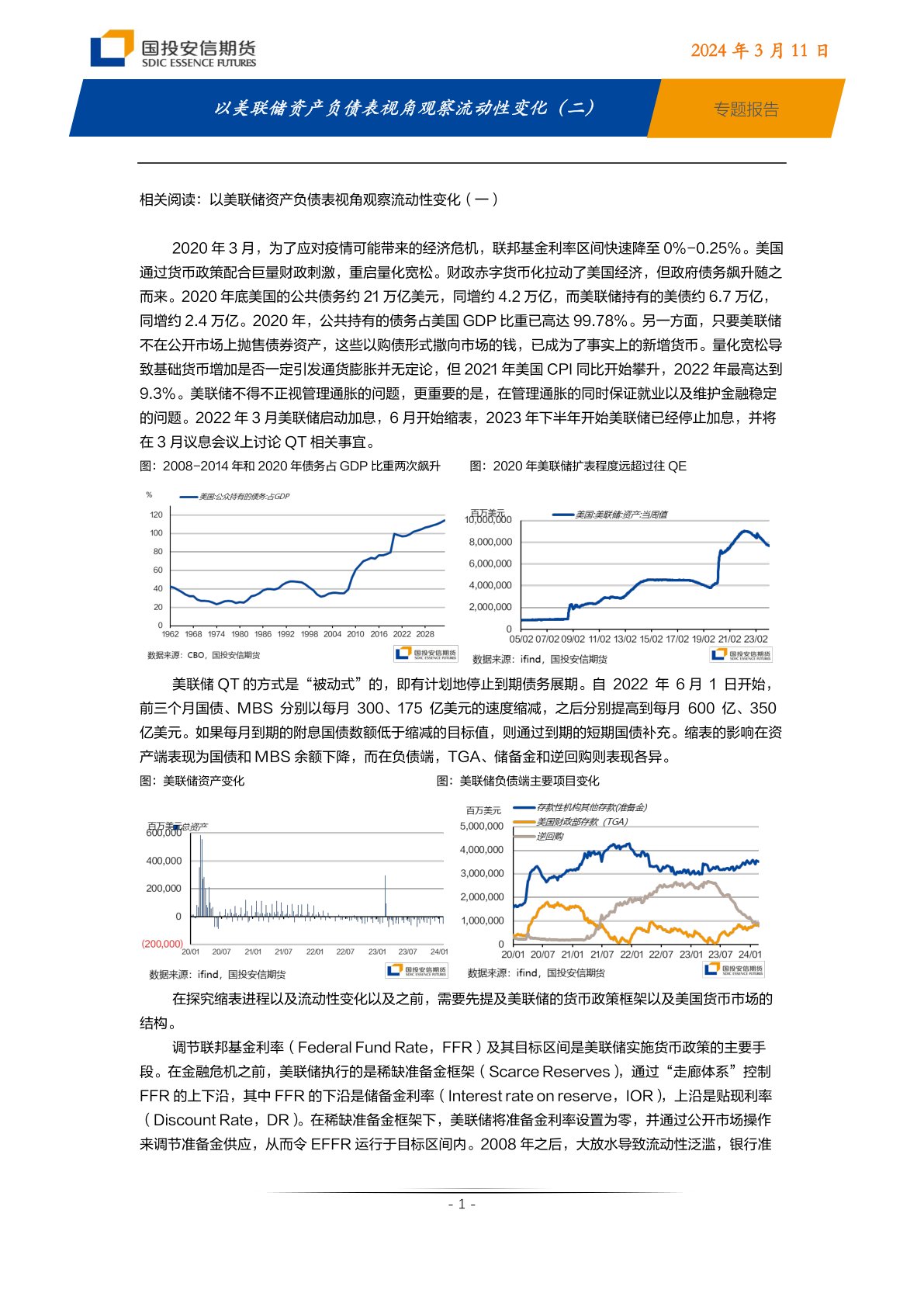

债市要闻

图片来源于网络,如有侵权,请联系删除

【央行相关负责人回应“二级市场买债操作”,昨日债市全线回调】

4月23日晚间,央行有关部门负责人回应了有关央行二级市场买债的专家提议,负责人表示央行公开市场操作可以配合财政进行赤字融资,但国债发行规模要相对足够大,同时发行节奏要相对稳定,才能有效实现政策传导,也能避免市场利率大幅波动。短短一天,债市关于央行下二级市场买债的美好愿景基本宣告破灭,并由此引起了昨天早上开盘的全线回调。

解读:某机构研究员对财联社表示,央行参与国债二级市场也需要考量市场供给和自身的持债情况。受限于自身持有的活跃券种有限,央行在二级市场卖出是比较困难的。而在市场资产荒如此严重的情况中,央行也不太可能跟其他机构一起“抢”国债。这也是负责人提到的,央行配合财政进行赤字融资,需要国债发行规模足够大。

【福建省:做好经济金融风险防范化解工作,推动建立同高质量发展相适应的地方债务管理机制】

据福建省人民政府,4月23日,省委一季度工作会议在福州召开,会议强调:要着力防范化解重点领域风险,切实维护社会大局稳定。深入细致做好经济金融风险防范化解工作,促进房地产市场平稳健康发展,推动建立同高质量发展相适应的地方债务管理机制。深入开展安全生产治本攻坚三年行动,加快重点领域排查整治,坚决防范重大事故发生。做好防汛防台风工作,确保安全度汛。

【柜台债券市场扩容在即多家国有大行透露“已做好准备”】

柜台债券市场即将迎来全面扩容。2024年2月29日,中国人民发布的《关于银行间债券市场柜台业务有关事项的通知》提到,从今年5月1日起,进一步扩大柜台债券投资品种。在业内人士看来,推动柜台债券市场高质量发展有利于拓宽居民投资渠道、优化融资结构,促进多层次债券市场发展。柜台债券市场扩容后,市场潜力和发展空间将大幅提升。为迎接柜台债券业务发展新机遇,多家大行已开展多项相关筹备工作,有银行在推进内部制度办法更新修订,还有银行拟在5月份首个工作日增加报价债券品类和债券供给规模等。

【中证协资信评级专委会:2024年推动健全有合理区分度的评级体系】

中国业协会资信评级专业委员会2024年第一次全体会议日前在北京召开。会议决定,2024年专业委员会将进一步研究推动健全完善有合理区分度的评级体系;研究制订评级质量验证、跟踪评级相关示范实践,持续推动提升评级质量;进一步研究行业持续健康发展面临的制约问题,提出相关政策建议。

【央行广东省分行:全力以赴推进广东柜台债券业务高质量发展】

央行广东省分行组织召开广东省债券柜台业务推进会,部署落实相关工作。会议明确,要提高认识、协同发力,打好组合拳,全力以赴推进广东柜台债券业务高质量发展。辖内开办机构应尽快完善业务系统和内部规程,加强投资者的培育和适当性管理,为个人、企业和中小金融机构提供与其风险承受能力相匹配的投资交易券种和交易方式;地方法人银行应积极参与柜台债券业务,加强与开办机构的配合。

【:央行购买国债不等同于量化宽松(QE)】

外汇交易中心主办杂志刊登中信建投分析师文章称,央行购买国债不等同于量化宽松(QE)。央行通过购买国债来投放基础货币,其本质上是政府信用。QE操作中,代表国家信用的是基础货币扩张,但央行买入的却是非国家信用资产,因此国家信用“被透支”。在特定情境下,央行采用设计巧妙的QE操作,可防范系统性风险、撬动增长潜力,此时QE有较强的正外部性。在汇率贬值压力较小时,实施QE的政策摩擦较少。

【3000亿次级债“小而美”,赎回压力可控】

随着“资产荒”持续推进,市场配置力量开始逐步挖掘相对小众、但信用资质相对较高的价值洼地,其中保险公司随着“偿二代”资本监管要求细化且认定标准更为严格,保险公司资本补充动能较强,相关次级债在近期供给较多,给当前市场增添了不少优质标的品种。

据浙商固收团队统计,由于发行阶段较晚,目前市场保险次级债存续90只,存量规模3050.20亿元,在次级债中占比仅5%,与存量超六万亿的银行次级债相比尚属小众,不过发行主体主要为高资质保险公司,AAA级主体占比高达87%。

解读:业内人士指出,保险公司不赎回资本补充债的风险整体可控,主要集中在中小民营险企。比如对于较为依赖理财型保险的中小险企,在投资端出现较大亏损时,还可能出现客户集中退保的情况,进一步影响现金流。不过目前存量次级债主体资质普遍较高,但在政策监管趋严的背景下,保险业投资端压力在加大,市场仍需关注个别中小险企的资本补充压力和信用风险。

【债券市场再度火热 30年国债ETF(511090)昨日除息】

公告数据显示,昨日为30年国债ETF场内基金份额的除息日,并于2024年4月29日以每10份分15元(即每100份分150元)的方式分配收益。规模方面,30年国债ETF最新规模达19.93亿元创成立以来新高。数据显示,杠杆资金持续布局中。30年国债ETF连续7天获杠杆资金净买入,最高单日获得1199.95万元净买入,最新融资余额达2571.45万元。近期债券市场再度火热走高,国债期货多个期限合约再创上市以来新高。长期国债收益率持续下行,其中30年期国债收益率降至2.5%以下。

【万科87亿元出售资产?公司回应:积极推进资产交易但传闻信息不实】

市场日前传出消息,称万科拟通过资产交易或股权交易等方式转让其在深圳10项资产,涉及金额超87亿元,资产类型包括酒店、商业、办公、公寓等。对此,万科向记者表示,传闻信息不实。但万科方面同时强调,推进资产交易是万科一直以来高度重视的经营工作之一,万科在积极推进资产交易,包括传闻中提到的部分资产。事实上,此前万科已于年报业绩会上公开表示,今年将加强大宗交易和股权交易工作,回款达300亿元以上。

解读:业内人士认为,行业深度调整期,资产交易是房企积极自救的主要手段之一,伴随出售方增多,资产市场供大于求,300亿是不低的目标,体现了万科稳定经营和化解债务的决心。

【IIF:3月新兴债市外资净流入225亿美元;中国去年6月来首次股债同时净流入】

近日,国际金融协会(IIF)表示,3月新兴市场外资投资组合净流入约327亿美元,系连续第五个月净流入;中国股市和债市自去年6月以来首次同时恢复净流入。IIF称,新兴市场3月资金净流入债券和股票市场,其中股市吸收了102亿美元,债市吸收了225亿美元。相比之下,2月为净流入205亿美元,2023年3月为净流出91亿美元。自6月以来,中国股市和债市首次同时恢复资金净流入,股市流入17亿美元,债市流入21亿美元。

【上周外资卖出日债14418亿日元,卖出日股4924亿日元】

最新公布数据显示,日本至4月19日当周外资卖出日债14418亿日元,前值买入507亿日元修正为买入513亿日元;卖出日股4924亿日元,前值为买入17400亿日元。日本至4月19日当周买进外国债券 6481亿日元,前值卖出10059亿日元修正为卖出10001亿日元;卖出外国股票209亿日元,前值为买入539亿日元。

【澳大利亚3年期国债收益率创去年6月份以来最大升幅】

澳大利亚3年期国债收益率创去年6月份以来最大升幅,因澳大利亚CPI数据强于预期。澳大利亚第一季度消费者价格环比增长1.0%,预估为0.8%。

公开市场:

央行公告称,为维护银行体系流动性合理充裕,4月24日以利率招标方式开展了20亿元7天期逆回购操作,中标利率为1.8%。当日20亿元逆回购到期并进行700亿元国库现金定存招标,因此单日全口径净投放700亿元。

信用债事件

■部分境内债二次展期的方案获得投票通过

■深圳安居涉及恒大仲裁进展:提出撤销仲裁裁决申请获法院受理

■中豫产投集团14亿元科创债获批,国办14号文后河南首单公司债新增额度批文

■原董事长刘连舸案一审开庭.

■时隔8年,第15家银行系公募正式获批开业,苏新基金已于4月22日取得中国证监会核发的《经营证券期货业务许可证》

■花样年境外债重组支持协议进一步延期至4月26日

■香港清盘聆讯押后至6月26日举行

■融侨集团未能如期偿还债务和出现诉讼仲裁,发出警示

■惠誉:将16家中国政府相关企业及其子公司长期发行人评级展望由“稳定”调整至“负面”

■标普:下调和长期发行人评级至“B”,展望维持“负面”

■中央汇金拟发行240亿元中期票据

■京能国际成功发行可持续挂钩熊猫永续债

■泰兴城投:已向澳交所申请6.45亿元2027年到期莲花债上市,于4月24日生效

■:“24美的置业MTN002”申购区间为4.00%-4.70%

■恒大地产被强制执行2.74亿,累计被执行超526亿

■集团受到行政监管措施

■:本公司收到深圳证监局下发的行政监管措施决定书

■“22步步高MTN001”:拟于4月26日召开持有人会议,因投资人保护条款触发及公司经营情况下滑

■天津建投:“24滨建投CP002”申购区间为2.00%-2.80%

市场动态:

【货币市场|货币市场利率多数下行】

周三,货币市场利率多数下行,其中银存间质押式回购加权平均利率1天期下行0.85BP报1.7852%,7天期上行3.92BP报1.8716%,14天期较前值持平报1.957%,1月期下行4.81BP报1.8094%,创逾一个月新低。

Shibor短端品种多数下行。隔夜品种上行0.8BP报1.788%;7天期下行0.7BP报1.824%;14天期下行0.4BP报1.952%;1个月期下行0.9BP报1.963%,创2023年9月以来新低。

银银间回购定盘利率多数持平。FDR001报1.8000%,与前一交易日持平;FDR007报1.8500%,涨2.00个基点;FDR014报1.9500%,与前一交易日持平。

银行间回购定盘利率涨跌互现。FR001报1.8900%,跌1.00个基点;FR007报1.9000%,与前一交易日持平;FR014报2.0000%,涨1.43个基点。

【利率债|国债现券大幅回调,债市中长期看多逻辑不变】

周三,国债期货全线下跌,30年国债期货主力合约暴跌1.17%,为年内第二大单日跌幅,各期限国债现券收益率均大幅回调,长端回调幅度更是超过5bp。

交易员表示,今天机构短期大幅卖出,受昨晚官媒消息面的影响较大,在收益率持续飚降至历史新低的背景下,供需错配已累计较多风险,尤其是对于加杠杆拉久期的资金而言,短期面临的获利盘已较为充分,但后续来看,债市中长期看多逻辑仍没有变化。

具体来看,国债期货收盘全线下跌,30年期主力合约跌1.17%报107.1元,10年期主力合约跌0.36%报104.48元,5年期主力合约跌0.17%,2年期主力合约跌0.07%。

银行间主要利率债收益率大幅上行,截止北京时间16:40,10年期国债活跃券240004收益率上行5.1bp报2.271%,5年期国债活跃券240001收益率上行4.25bp报2.0925%,10年期国开活跃券240205收益率上行5.35bp报2.346%。

【信用债|全国银行间债券市场结算总量为72,046.61亿元,较上日上涨5.11%】

4月24日(周三),全国银行间债券市场结算总量为72,046.61亿元,较上日上涨5.11%,交易结算总笔数为53,753笔。其中,质押式回购55,251.32亿元,买断式回购381.91亿元,现券交易14,878.13亿元,债券借贷1,535.25亿元。

据Choice 数据统计显示,当日交易所市场非金信用债跌幅排行前五的分别是:H1金科04、20阳城01、22万科02、PR鱼台01、22万科06。

据Choice 数据统计显示,当日交易所市场非金信用债涨幅排行前五的分别是:H9龙控01、PR宏河债、20金科03、H9金科03、22宏利债。

高收益债:共29只收益率高于15%的信用债有成交,其中“H9龙控02”、“20宝龙MTN001”、“20宝龙MTN001”收益率位列前三,分别为2184.51%、239.25%、239.25%,三只债分别成交20.43万元、101万元、86.38万元。共11只收益率处于8%-15%区间的信用债有成交,其中“20万科04”、“20万达01”、“21龙湖04”收益率位列前三,分别为13.3%、12.12%、10.07%,三只债分别成交808.35万元、174.9万元、642.08万元。

【欧债市场|欧债收益率集体收涨,英国10年期国债收益率涨9.3个基点报4.332%】

欧债收益率集体收涨,英国10年期国债收益率涨9.3个基点报4.332%,法国10年期国债收益率涨9.2个基点报3.089%,德国10年期国债收益率涨8.6个基点报2.586%,意大利10年期国债收益率涨13.8个基点报3.980%,西班牙10年期国债收益率涨10.8个基点报3.379%。

【美债市场|美债收益率多数收涨,10年期美债收益率涨4个基点报4.646%】

美债收益率多数收涨,2年期美债收益率跌0.9个基点报4.935%,3年期美债收益率涨1.4个基点报4.79%,5年期美债收益率涨2.9个基点报4.662%,10年期美债收益率涨4个基点报4.646%,30年期美债收益率涨4.4个基点报4.774%。

(文章来源:财联社)

扫描二维码推送至手机访问。

版权声明:本文由每日快讯发布,如需转载请注明出处。