比黄金还猛!公募详解白银投资机会

中国基金报记者张燕北孙晓辉

图片来源于网络,如有侵权,请联系删除

继“黄金时代”后,“白银帝国”也来了。

自2月14日起,COMEX白银和伦敦银现价格持续上涨。4月11日,伦敦银现收于28.475美元/盎司,涨幅达29%,超过同期伦敦黄金现货19.36%涨幅。同时,沪银主力合约也表现强劲,4月10日收盘价达到7204元/千克,创下2012年10月以来的新高。

实物市场上,白银库存呈现持续去化的态势,反映需求旺盛;衍生品市场上,COMEX白银期货和ETF持仓增加,说明投资者兴趣提升。

近期银价持续上涨的逻辑是什么?与以往相比,本轮白银强势表现的逻辑有何不同?白银后市走势如何?目前是否为入场的好时机?为此,中国基金报记者采访了诺安基金国际业务部总经理宋青,国泰基金国际业务部副总监、国泰大宗商品基金经理朱丹,汇添富基金指数与量化投资部副总监过蓓蓓和国投瑞银白银期货基金基金经理赵建。

受访基金经理普遍认为,银价上涨主要受实物供需、金融和避险属性推动。部分人士认为,白银上涨可能是为了追涨黄金而进行的短期投机。

有基金经理提醒,银价隐含乐观预期,短期投机情绪可能导致价格波动,建议谨慎投资。长期看,金银价格受类货币属性支撑,可在价格回调后配置。

多重因素共振催化银价

中国基金报:黄金价格不断创新高之际,白银也不甘示弱,涨幅甚至超过黄金,创下近三年来新高。您认为近期银价持续上涨的逻辑是什么?与黄金是否一致?

朱丹:近期银价持续上涨主要是实物供需、金融和避险属性三重共振带来的结果。

供需方面,光伏、新能源车等产业带动白银需求,而供给受成本和品位下降压制,导致供需缺口扩大,支撑银价。金融属性上,美联储暂停加息,市场对美元和美债实际利率有下行预期,利好贵金属价格。避险属性方面,全球通胀和地缘风险上升,白银是对冲通胀和不确定性的良好投资品种。

白银与黄金同为贵金属,金融和避险属性相似。但白银工业需求占比较高,与全球宏观经济关联更紧密,尤其是制造业。当全球制造业复苏时,银价更易受益。此外,白银市场规模较小、流动性较差、波动性较大。

过蓓蓓:白银兼具贵金属与工业金属的双重属性,以贵金属的金融属性为主,工业金属的商品属性为辅。宏观经济因素、地缘政治因素、货币信用因素对黄金和白银的影响逻辑是相似的,因此两者价格趋势在大方向上保持一致。

3月以来,贵金属及工业金属的现货价格都大幅上涨,其中,白银涨幅超过20%,远高于黄金和铜的涨幅。

究其原因,其一是补涨的需要,“金银比”自2009年以来中枢位于71.7,但2020年后上移至80左右,“金银比”回落至中枢的过程可以通过白银的补涨来实现。其二,黄金和白银不生息,因此,美债收益率下跌会提升其吸引力,当下市场投资者对于美联储降息的预期,成为白银价格的重要支撑。历史上,在货币宽松周期,白银价格涨幅明显高于黄金。工业需求也是银价上涨的因素,但并不是最核心的因素。

宋青:黄金与白银今年市场表现的区别主要有:其一,今年以来黄金现货价格上涨13.5%,白银上涨17.5%;其二,黄金价格创新高,而白银价格未突破历史高位;其三,全球黄金ETF持有量下降4.5%,白银ETF持有量增长3.84%,但3月7日前下降2.98%。

我们认为,白银上涨可能主要由于投资者跟随黄金创新高进行战术配置或短期投机。这与黄金上涨逻辑不同,黄金走强主要因为央行在宏观环境不确定和地缘冲突恶化背景下增配黄金资产。白银虽然也有避险功能,但价格相对较低,常被视为寻求弹性的投资工具。在经济稳定向好阶段,白银将受益于经济走强预期。

赵建:白银最近表现的确较为亮眼,但若从两年维度来看,其涨幅也仅与黄金相当。所以,从某种程度来讲,白银最近的上涨也可以看成补涨。

作为贵金属主要品种,白银的表现仍将跟随黄金,工业属性将给予白银一定的弹性。从白银基本面来看,近几年光伏带来的需求增长是一个亮点,其供给刚性也直接导致白银库存持续去化,供需紧平衡格局对银价构成了较好的支撑。

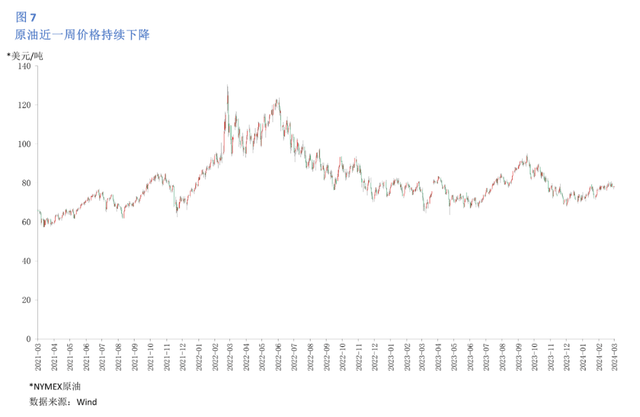

从全球角度来看,贸易保护主义仍在抬头,全球产业分工重塑,大宗商品供应链长期投资不足,从根本上抬升了原料生产成本和贸易成本,再通胀风险仍然存在。

另外,目前美欧加息基本见顶后,宏观环境将逐渐步入宽松周期,这对贵金属构成利好。美元信用的弱化及地缘政治事件的频发也有利于贵金属行情的维持与展开。

内外盘走势基本一致

中国基金报:与以往相比,本轮白银强势表现的逻辑有何不同?国内和国外银价表现又有什么异同?

赵建:本次行情大背景是美欧即将进入宽松周期,而再通胀风险仍在。近年逆全球化过程也导致美元信用削弱,以及货币体系多元化的提升。此外,避险情绪短期升温也对白银的上涨构成催化,如近期俄乌冲突演化,巴以冲突也存在外溢风险,叠加美国中小银行出现的危机等。

本次国内外银价走势基本一致。今年以来,人民币对美元相对稳定,整体处于窄幅波动。白银为国际定价,长期来看,除汇率等少数因素外,内外盘走势基本一致。

朱丹:首先是地缘因素大年带来的溢价支撑,其次是美联储后续降息预期带来的海外需求触底反弹预期,都给白银带来了更大的多头机会。

宋青:全球白银ETF持有量自3月初的资金流出变为资金流入,说明市场对白银价格的看好只是近期的事情,更像是为了获取收益在战术上的短期配置。有大国央行已连续17个月增持黄金,我们相信或将继续。

至于国内外的价格,白银跟黄金一样,一般都是国内对国外市场有溢价,主要是因为受到进口配额的限制。

过蓓蓓:去年9月,国内金价较国外溢价约30元/克,近期溢价回落至10元/克,但仍远高于历史平均水平。白银价格也呈现类似趋势,自去年9月起国内相对境外溢价扩大,目前每克高约0.5元。

贵金属全球统一定价,短期受需求、汇率等因素影响可能出现折溢价,但长期来看折溢价空间有限,因此,需关注境内金银溢价回落的风险。

白银价格中枢有望上移

需观察需求兑现能力

中国基金报:有观点认为,银价有望“接棒”金价上涨,金银价差比将有显著回归。在你看来,白银后市走势如何?银价是否有强大的基本面支撑?

过蓓蓓:如前所述,“金银比”有望回归中枢,这可通过白银补涨或金价回调实现。宏观指标显示,海外通胀仍持续,市场对美联储年内降息的预期和幅度存在分歧,导致金、银投资需求暂时减弱。

然而,若美债利率长时间维持高位,国际货币体系对美债偿债能力和美元信用的担忧将加剧,促使各国央行增加黄金配置。这些支撑黄金价格的因素同样适用于白银,但其价格波动较大。

赵建:美国降息预期较高,美债实际利率和美元可能高位筑顶,有利于贵金属估值提升。白银具有高弹性,且金银比较高,有望补涨。

白银供应刚性,光伏需求持续增长,库存持续减少,供需紧平衡。欧美制造业复苏,中国经济稳步回升,白银短缺可能加剧,推动价格中枢上升。

朱丹:一般来说,我们关注金银比等比价指标,是考察不同商品之间的相对价值关系,从而判断相对更好的投资策略。对白银来说,金银比一定程度抵消了黄金和白银的金融和避险属性,所以,更能反映出白银相对黄金更突出的工业属性。当工业需求增加时,金银比会趋向于缩小。

作为参考,我们还同时关注金铜比等反映类似终端需求的指标,从而衡量白银是否存在超涨。从近期的价格表现来看,白银的上涨很大程度来自铜价的助推,部分反映了市场对需求复苏的超前乐观判断。我们认为需要观察需求兑现的能力。

投资策略方面,首先关注贵金属大类资产的整体走势,背后是金融、避险属性的可持续性,这对于白银投资而言是Beta,决定了方向。在此基础上,我们会对白银供需层面多加留心,目前需要关注全球制造业PMI修复的进度,以及全球光伏、新能源车等白银终端需求是否存在超预期的情形。

此外,目前白银库存水平较低,因此,相关资金的持仓变化,如SLV等海外ETF资金的流入流出情况,可能会影响其价格表现。

宋青:金银价差比有机会缩小回归,主要逻辑依据是随着黄金价格的上扬,同为避险贵金属的白银也会跟涨,并且弹性更大,但我们认为不具备必然性。另外,由于白银价格便宜,市场流动性比黄金更容易操纵,在极致行情下,有被挤仓或逼仓的风险。历史上也发生过多次黄金上涨而白银下跌的情况,投资者要充分考虑风险。

行业数据显示,白银的工业用途集中在光伏行业上,光伏行业占白银工业需求约35%。并且,随着绿色能源的发展,在2030年前其工业需求或增加150%。目前国内经济逐步恢复,美国经济韧性也较强,白银的工业属性同样支撑价格,不过投资者仍要注意流动性风险。

金融、避险属性是白银投资的Beta

中国基金报:中长期而言,影响银价的因素有哪些?上涨动力何在,又面临哪些风险点?

宋青:中长期关键因素包括工业需求、首饰需求、投资需求。如果投资需求(全球白银ETF持有量)持续上升,有机会进一步推动白银价格上涨。从风险角度来看,暂未看到央行持续配置白银、调整储备资产需求的迹象。

过蓓蓓:短期受投机交易和避险情绪影响,中期受商品供需和利率影响,长期受货币信用影响。上涨的动力来自对冲国际货币体系的信用,基于国家储备安全及居民财富储备安全的需求,央行和个人对于贵金属的配置需求还有很大空间。同时,利率下行只是时间问题,高利率需要的高增长环境难以长期维持。

至于面临的风险点,一是工业需求大幅萎缩,抵消了白银的贵金属配置需求增长。白银在工业中的需求占实物需求比重超过40%,近年来光伏产业高速发展带动工业需求持续增长。二是在年的维度上流动性宽松环境迟迟未出现。

朱丹:如前所述,银价的影响因素主要为实物供需、金融属性和避险属性。上涨动力方面,当前供需偏紧、库存水平低的格局有利于银价中枢抬升,而金融和避险属性则是弹性的来源,可能在当前催化了快速向上的动能,或者在美联储转鹰、地缘风险下降时带来回调动能。

短期投机情绪或处高位

建议保持谨慎

中国基金报:近期银价涨幅甚至超过金价,引发不少消费者抢购。消费者或投资者若想配置白银资产,有哪些途径?当前的位置是否建议布局?

过蓓蓓:前面提到贵金属具有全球统一定价的特征,短期会因为需求、汇率等因素出现折溢价,长期来看折溢价空间不大,因此,要留意境内黄金、白银溢价回落的风险。

如果配置黄金和白银,可以考虑投资黄金、白银实物资产ETF,也可以考虑投资海外黄金ETF、白银ETF,避免境内贵金属的溢价。

朱丹:相对黄金而言,白银的投资渠道可能更少,投资者可以通过投资白银期货或海外以白银为底层资产的ETF进行布局。此外,对从事白银相关业务的上市公司进行投资,也会间接受益于白银上涨。

当前,白银价格隐含了相对偏乐观的市场预期,短期投机情绪处于高位,可能导致价格出现较大波动,建议投资者保持谨慎。中长期视角下,仍看好类货币属性对金银价格的支撑,投资者可在价格适当回调后再择机配置。

宋青:如果作为首饰需求,消费者可以按需购买。如果作为投资工具,或许可以按照自己的风险偏好,考虑白银相关基金,使其作为资产配置的一环,这类产品费率适中、操作简单。

白银市场未来或仍有机会,但近期波动剧烈,需要关注短期回调风险。

扫描二维码推送至手机访问。

版权声明:本文由每日快讯发布,如需转载请注明出处。