“放水”传言袭扰 股市信了 债市未信 “央行下场直接购债”存疑

今日,一则大放水的“小作文”凶猛,点燃了股票市场,有传言称“央行将重启购买国债”。股市信了,偏于强势;但汇聚众多机构投资者的债市未信,市场行情平淡,此传言引发部分机构质疑。总体上,业内认为当前没有必要,也存在诸多障碍,远远未到央行大规模进入一级市场直接购买国债的地步,我国货币政策没有转向,着力点仍在于打通传导机制。

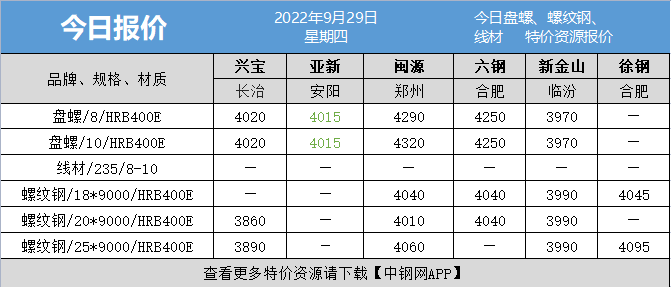

图片来源于网络,如有侵权,请联系删除

受上述传言影响,今日A股反弹,上证指数上涨0.59%收复3000点。不过,债券市场平淡,10年国债收益率上午走高后全天震荡,截至16:00,10年国债活跃券收益率上行1个BP至2.3350%。10年国债期货主力合约全天窄幅震荡,今日平收。

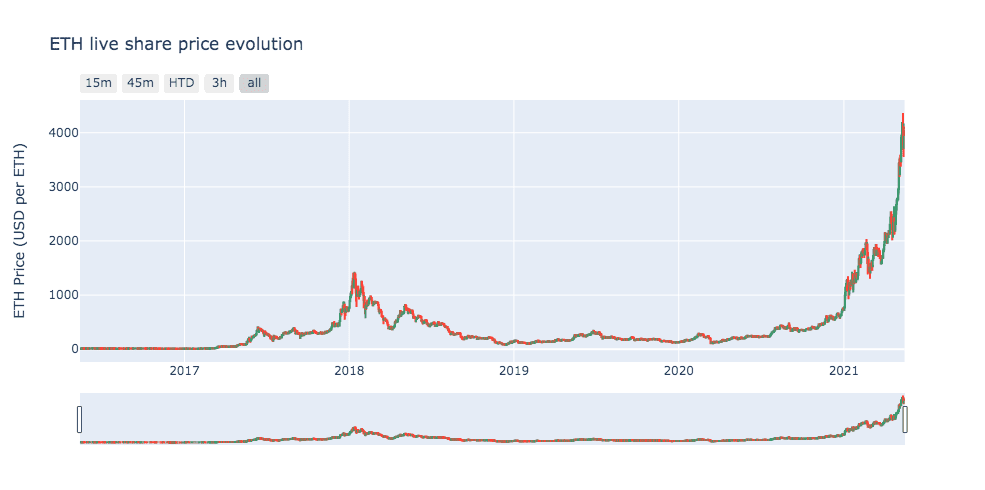

图片来源于网络,如有侵权,请联系删除

央行可以在二级市场买卖国债,但买断式购入罕见且存弊端

根据现行的《中华人民共和国中国人民银行法》(2003年12月27日第十届全国人民代表大会常务委员会第六次会议修订,下简称《中国人民银行法》)第二十三条,中国人民银行为执行货币政策,可以运用的货币政策工具包括在公开市场上买卖国债、其他政府债券和金融债券及外汇。

第二十五条规定,央行可以代理国务院财政部门向各金融机构组织发行、兑付国债和其他政府债券。但第二十九条又规定,央行不得对政府财政透支,不得直接认购、包销国债和其他政府债券。

(资料来源:《中国人民银行法》,财联社整理)

有券商资深固收分析师向财联社解释,根据《中国人民银行法》,央行不能直接从一级市场购买国债,但可以通过二级市场进行国债购买,这通常反映在央行资产负债表中的“对政府债权”科目中。

央行最近一次购买国债要追溯到2007年。2007年,财政部采取公开和定向的方式发行特别国债,分为8期,共募资1.55万亿。其中有1.35万亿用于向央行购买等值外汇、组建中投公司,以缓解央行对冲压力、提高外汇经营收益。在2017年、2022年,央行购买了2007年特别国债部分到期后的续发国债。

广发证券宏观团队此前的研报分析,中国央行可利用公开市场操作在二级市场购买国债,但直接买断或卖断国债的公开市场操作不为多见,国债更多作为抵质押品参与到公开市场操作之中。抵质押品并不会计入央行资产负债表,所以在数据表现上,中国央行资产负债表中反映国债买卖的科目“对政府债权”,规模几乎没有波动。现存的1.5万亿规模,主要为历史上购买的特别国债。

东吴证券首席宏观经济学家陶川指出,在二级市场通过现券交易买断式购入或卖出国债,可能是必要情形下的“杀手锏”。如果购买的国债期限较长,央行相当于向经济体等额释放长期流动性,对于稳经济的作用可能会更加明显。不过负面影响在于会直接干扰债市的定价,而且央行要承担后续债券波动的风险。

央行上述买入特别国债的案例即买断式购入国债。

央行购买国债必要性引争议

尽管上述“央行重启购买国债”的信息停留在传言层面,但对于央行是否有必要入场购买国债,市场呈现不同观点。

上海某券商资深宏观分析师向财联社表示,抛开法律制度方面的问题,当前央行直接下场购买国债的必要性不大。央行购买国债是为了向实体经济注入流动性,但当前银行间流动性充裕,经济的赌点在于如何把流动性传导至实体经济,切实降低实体经济的融资成本,而非流动性不够宽松。

另有北京某券商研究所所长助理认为,若没有央行帮助,当前银行直接以低成本向实体投放流动性的压力较大。为打通当前的流动性赌点,央行可能会考虑使用一些非常规的手段,如直接购买国债。央行直接在二级市场上购买国债,可为更进一步的非常规货币政策手段作铺垫,如修改《中国人民银行法》使得央行可以在一级市场购买国债。

但大华银行环球市场部总监周石磊表示,若是央行要在公开市场直接购买国债,立法应该在两会时会有所提及,目前没有看到人民银行立法工作的推进动作。另外,如果要推动央行直接去购买国债,货币政策的定调会提前转向。当前稳健的货币政策并没有在任何场合定调到积极的状态。

结合海外经验,陶川认为当前可能还未到央行大规模直接购买国债的地步。美、日通过二级市场买断式购入国债时点有些共同的特点:一是宏观经济承压;二是央行已经没有降息空间;三是央行购债或有“路径依赖”,一旦开启就难以退出。

当前货币政策没有转向,落脚点仍是打通传导机制

某股份制银行投资经理认为,今日“央行重启购买国债”的消息流传,本质还是对旧闻的断章取义,进而引发“央行大放水”、“财政货币化”等猜想。

而事实上,近期央行对于“资金空转”的关注度抬升,中信证券固定收益部认为,这可能意味着广义流动性总量增长将有所放缓,而狭义流动性量、价有望保持稳定。

流动性目前看来维持正常,并不紧张。数据显示,3月以来,央行连续出现单日30亿、20亿的“地量”逆回购操作投放,近三周已通过公开市场净回笼资金11660亿元。

陶川认为,财政货币化非禁忌,但央行放水务必谨慎。央行今年在流动性层面会更加配合国债的发行,以及为超长期国债的定向发行留下空间。“增加国债买卖”,绕不开“管住货币”的大前提,当前货币政策更多注重的是结构上的优化以及工具箱的完善。

国海证券策略团队在研报中认为,我国现阶段货币政策基调定力十足,聚焦疏通货币政策传导机制,引导存款利率下降效果传导到贷款端为政策主要落脚点。央行通过平稳的公开市场操作释放稳定预期信号,着力点仍在于打通货币政策传导机制,形成了当前宽信用不至,宽货币不止的局面。

(文章来源:财联社)

扫描二维码推送至手机访问。

版权声明:本文由每日快讯发布,如需转载请注明出处。