从债市转向结构化资产,ABS成险资布局新焦点

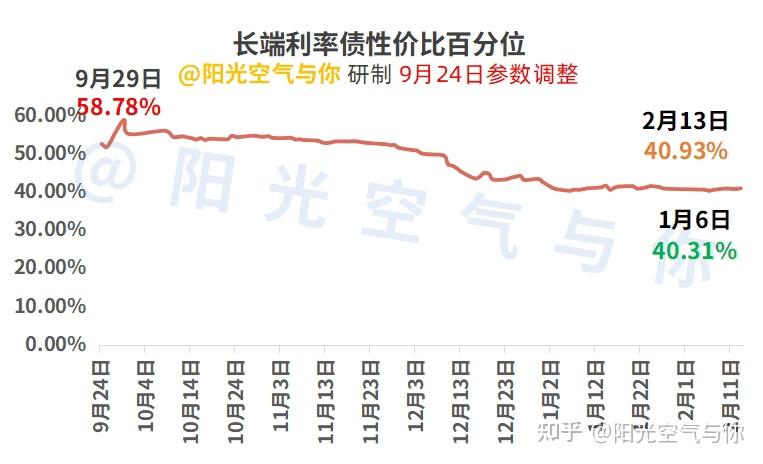

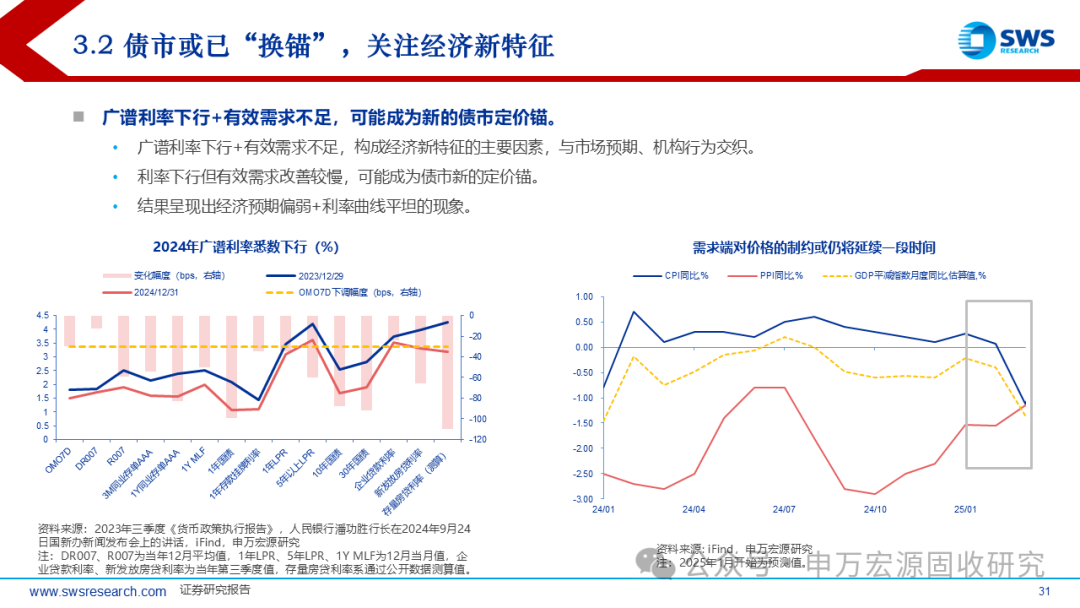

在当前10年期国债收益率已降至1.75%、传统投资渠道收益空间收窄的背景下,寿险公司下调新产品预定利率,凸显资产端对长期稳健回报的需求。

图片来源于网络,如有侵权,请联系删除

面对这一趋势,头部资管机构加快布局资产支持(ABS)等结构化产品,2025年前三季度,保险版ABS登记发行规模达2745.78亿元,同比增长25.1%。

在业内人士看来,ABS项目在提升资金配置效率的同时,也为实体经济提供了长期稳定的支持。

头部机构加码ABS

资产支持证券是指以存量资产的现金流为偿付支持,通过结构设计并在此基础上发行资产支持证券。

、平安保险、太保等头部保险公司正显著加码对资产支持证券(ABS)的投资和发行。保险资产管理机构主导发行的“保险版ABS”规模近年快速攀升。

2025年前三季度,保险资管机构登记发行的ABS项目已达2745.78亿元,同比增长25.1%,延续了高速增长态势。

参与机构方面更趋广泛,今年已有15家保险资管公司发行此类产品,其中10家机构前三季度登记规模突破百亿元,头部机构表现尤为突出。例如,民生通惠资管登记产品数量达12只居首,光大永明资管登记规模605.5亿元居首,行业马太效应明显。

具体来看,多家大型险企近期密集布局ABS产品:国寿资产今年4月完成首单交易所ABS——发行规模8亿元的融资租赁资产支持专项计划;平安资管于7月发行了7.26亿元的绿色租赁ABS。

太保资产相继推出交易所ABS创新项目,7月作为管理人发行了首单8.6亿元的不动产应收款ABS,随后于11月发行了5亿元规模的保单贷款资产支持计划。人保资产则设立了40亿元储架规模、首期20亿元发行的保单质押贷款ABS,用于盘活寿险保单借款资产。

这些项目覆盖融资租赁、基础设施收费权、保单贷款等多元领域,显示出头部险企正将ABS作为资产配置转型的重要抓手。

值得关注的是,上述ABS产品普遍采用优先/次级分层等结构化设计以控制风险。通过优先级、次级等不同级别的受益凭证安排,ABS能够提升信用等级、隔离风险,满足保险资金对安全性和稳定收益的要求。

从事ABS发行的信托业人士薛晓向界面新闻表示,头部险企在ABS投资中通常以优先级资金提供者的身份出现,获取较为稳定的利息收益,而由发起机构或其他投资者认购次级档用于吸收潜在损失。这种结构使保险资金既能享受ABS产品相对较高的收益,又将风险控制在可接受范围。

增厚收益盘活实体经济

资产支持证券之所以受到保险资金青睐,源于其在收益、久期和风险管理等方面契合险资需求。

泰康资产CEO段国圣曾表示,ABS产品通常收益率比同等级债券高出约30个基点,在相同信用水平下可显著增厚保险资金的投资回报。对于需要长期稳定收益覆盖负债的寿险资金来说,这部分收益提升意义重大。

从资产负债匹配的角度,ABS也为险资提供了优化工具。南开大学金融发展研究院院长田利辉向界面新闻分析称,ABS业务丰富了险资的资产配置选择,降低了投资组合与传统股债同涨同跌的相关性,从而分散投资风险、提高配置效率。同时,ABS产品现金流可预测且稳定,经过结构化设计风险可控,这使保险资金运用的安全性和资金流动性也得到提升。

业内普遍预计,随着ABS投资的益处不断显现,其在险资配置中的比重还将进一步上升。

从宏观层面看,ABS融资对于盘活存量资产、降低融资成本具有积极作用。通过保险资管和公募基金的联动,发行以保险资金投资的基础设施股权项目为基础资产的公募REITs产品,有助于盘活保险投资的存量资产,释放进一步投资基础设施并服务实体经济的潜力。

有头部保险资管公司负责人向界面新闻表示,ABS前景非常好,会成为险资投资的大市场。“有统计显示全国存量资产规模近500万亿,央企存量资产也有十几万亿,虽非全部适合盘活,但即便仅20%-30%可盘活,也有约2万亿规模,对另类投资而言是大市场。”

更重要的是,大型险资入场ABS市场,为实体企业提供了来源稳定、期限灵活的长期资金。

“ABS另一个重要方向是解决央企痛点,比如央企在 ‘’ 境外投资面临境外融资成本高的难题,其境外投资多为基建项目,每年需支付高额利息。若能探索出有效路径,该领域市场空间广阔,既能帮央企置换融资、降低利息成本以节约财务费用。”前述资管负责人表示。

(文章来源:界面新闻)

扫描二维码推送至手机访问。

版权声明:本文由每日快讯发布,如需转载请注明出处。